Время прочтения - 7 мин.

Минувший год был рекордным для бюджета РК по расходам — как в абсолютных, так и в некоторых относительных показателях. Впервые расходная часть превысила 17 трлн тенге ($41,2 млрд) или 24,5% ВВП. Один антикризисный пакет составил около 6 трлн тенге.

Изрядная часть расходов обеспечена за счет средств суверенного фонда — в Казахстане он называется Национальным фондом (НФ) и пополняется преимущественно из налоговых и неналоговых поступлений от нефтяного сектора. В 2020 трансферт был рекордным — 4,8 трлн тенге ($11,5 млрд по усредненному курсу 2020), что обеспечило 28% расходной части бюджета. Предыдущее пиковое значение фиксировалось в 2017 (4,4 трлн), когда за счет государства выручали казахстанские банки.

Несмотря на достаточно большой отток средств, год Нацфонд РК закончил немногим хуже, чем начинал: если по состоянию на январь 2020 активы НФ оценивались в $61,1 млрд, то на ноябрь 2020 (последняя свежая информация) — в $58 млрд.

Как фонду удалось не «провалиться» по активам в кризисный для нефти, экономики РК и всего мира год? И что ожидается в 2021?

Управление и прозрачность

Нацфонд РК создан президентским указом в 2000 году по образцу норвежского суверенного фонда GPF. Нормы о формировании и использовании средств НФ позже (в 2005 году) были зафиксированы в бюджетном законодательстве. С этого же времени одним из ключевых документов стала концепция формирования и использования средств НФ на среднесрочную перспективу.

По бюджетному кодексу, источники пополнения фонда — поступления от нефтяного сектора, инвестдоход от управления НФ и прочие поступления, которые определит правительство. Поступления от нефтянки — прямые налоги (КПН, роялти, бонусы, доля по разделу продукции, рентный налог на экспорт; кроме налогов в местные бюджеты, вроде ИПН и соцналога), штрафы за нарушение контрактов. Отдельной строкой идут поступления от приватизации госимущества (республиканская собственность), относящегося к горнодобывающей и обрабатывающей промышленности и от продажи земель сельхоз назначения.

Схема распоряжения НФ завязана на первое лицо государства. Объем и направления расходования средств определяются президентом с подачи правительства. Еще одной структурой, которая вовлечена в определение того, как будет использоваться фонд, является совет по управлению фондом. Это консультативно-совещательный орган, который призван предлагать наиболее эффективные практики и инструменты расходования средств фонда, а также советовать президенту и управляющему НФ, какие финансовые активы и имущество следует приобретать на поступающие в фонд нефтедоллары, а какие — нет.

Спектр направлений расходов НФ включает три направления. Во-первых, это компенсация потерь республиканского бюджета (разницы между утвержденными и фактическими поступлениями от недропользователей) — гарантированный трансферт. При этом в бюджетном кодексе фиксируется, что размер компенсации не может превышать общую сумму неисполнения республиканского бюджета по доходам. Второе направление — целевые трансферты в республиканский бюджет на цели, определяемые президентом. Третье — покрытие расходов на управление и аудит.

С начала истории НФ его управляющим является Нацбанк РК.

«Большая часть активов Национального фонда управляется инвестиционной командой Национального банка, также используются услуги внешних управляющих, которые дополняют внутренние компетенции, диверсифицируют портфель и расширяют доступные инвестиционные возможности», — сообщает сам управляющий в годовом отчете НБ РК за 2019.

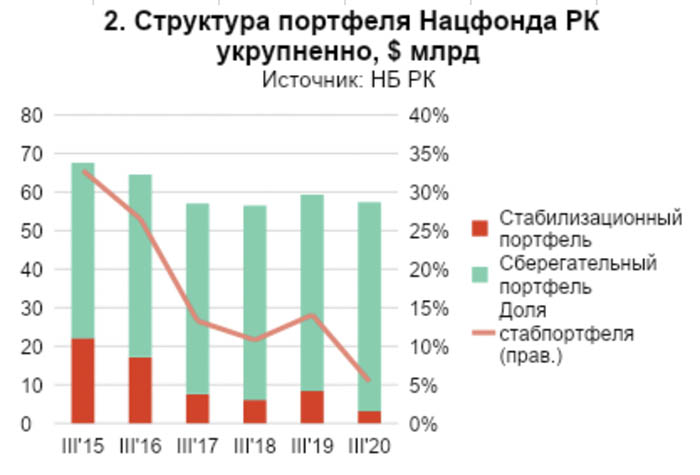

Фонд состоит из двух портфелей — стабилизационного и сберегательного. Норматив по сберегательной части НФ устанавливается как процент от ВВП и корректируется в упомянутой выше концепции. Нынешний лимит по стабфонду — 30% от ВВП.

К прозрачности принятия решений и управления средствами НФ в экспертном сообществе РК традиционно возникало много вопросов. Несмотря на, казалось бы, исчерпывающие определения нормативных документов по направлениям расходов и полномочиям главы государства, обоснованность многих расходов, проходивших как целевые трансферты. В отличие от норвежского и даже азербайджанского аналогов, в РК у суверенного фонда нет собственного сайта и годового отчета, структура активов также не публична.

Из доступной информации в открытом доступе можно найти лишь общий отчет по доходности фонда в годовом отчете Нацбанка, ежемесячные отчеты Минфина о поступлениях и использовании средств, сведения об объеме активов и структуру активов стабилизационной и сберегательной составляющих НФ. Информация разрозненная, позволяющая судить только о результатах процесса управления, но не о причинно-следственных связях.

Примечательно, что также находящийся под управлением Нацбанка Единый накопительный пенсионный фонд управляется более открыто: ежемесячно предоставляется развернутая структура его активов, в публичном доступе инвестиционная декларация.

Объем и доход

По состоянию на ноябрь 2020 объем активов в НФ составлял $58 млрд, сократившись с начала года на 5,1%, а в годовом выражении — на 4%. Отклонение от пикового значения (август 2014) еще выше — 24,9%.

По состоянию на конец 2019 года 94,4% активов было инвалютными, но Нацбанк в годовом отчете за 2019 сообщает и об инвестициях в тенговые активы, причем госхолдингов: «В структуре активов НФ присутствуют казахстанские финансовые инструменты, решения о приобретении по которым ранее были приняты cоветом по управлению Национальным фондом. Справедливая стоимость облигации АО «Фонд национального благосостояния «Самрук-Казына», АО «Национальный управляющий холдинг «КазАгро» и АО «Национальный управляющий холдинг «Байтерек» составила 705,1 млрд тенге».

Итоговая инвестиционная доходность фонда в 2019 была на уровне 7,4%.

В 2019 НБ фиксировал превышение использования средств НФ над пополнением (примерно на $0,5 млрд) при том, что цена на нефть была на уровне $64 за баррель. В 2020, когда цены упали до средних $42,3, нефтяные доходы обвалились, следовало ждать худшего. Из отчетов Минфина по итогам декабря 2020 следует, что совокупный объем поступлений превысил изъятия: 5 трлн против 4,8 трлн. Все дело в инвестиционном доходе, полученном в течение 2020 г., который составил 3,5 трлн тенге.

В структуре портфеля НФ в 2020 значительных изменений не произошло: доля стабилизационного портфеля достигла минимума за последние годы — 5,4% (3К2020, на 3К2019 — 14,1%).

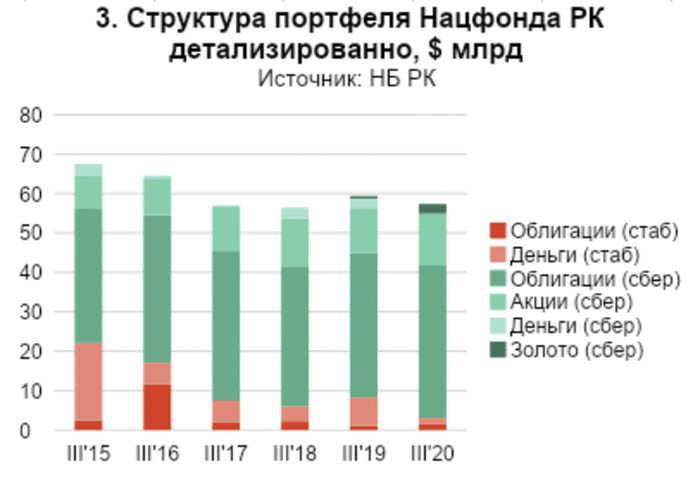

В структуре классов инструментов выделяются долговые ценные бумаги, которые составляют соответственно 52% и 72% стабилизационного и сберегательного портфелей. Это позволяет говорить, что казахстанский суверенный фонд консервативнее, например, норвежского аналога, где доля бумаг с фиксированной доходностью — 27%.

С 2019 в портфеле НФ (сберегательная часть) появилось золото. По состоянию на 3К2019 объем активов в этом инструменте составил $0,6 млрд, а спустя год вырос до $2,4 млрд.

В 2021 активы НФ при прочих равных обстоятельствах должны вернуться к росту. Правительство сократит трансферт до 2,7 трлн, а цены на нефть будут предположительно выше, чем в 2020. По октябрьскому прогнозу Минэка РК, в 2021 активы НФ вырастут до $62,2 млрд.

Подпишись на наш телеграм канал

только самое важное и интересное