Время прочтения - 6 мин.

Иногда болезнь нельзя предупредить, но можно вовремя распознать.

История финансовых рынков — это почти непрерывная череда головокружительных взлётов и драматических падений, циклически сменявших друг друга. По большому счету, это история надувания и схлопывания финансовых «пузырей». И хотя вред от них вполне очевиден, никому еще не удавалось ни предотвратить их разрастание, ни обеспечить более-менее плавное «сдутие» без потерь. Как сказал один известный финансист: «Пузырь проткнуть легко. Но проткнуть его иголкой так, чтобы он сдулся, а не лопнул — дело очень тонкое».

Если же «пузырь» взрывается, последствия для экономики могут быть очень тяжелыми. Крах фондового рынка в 1929 году привел к Великой депрессии. Прорыв «пузыря» на рынке ипотеки в США в 2008 году аукнулся по всему миру, спровоцировав глобальный кризис, известный как Великая рецессия. Лопнувший «пузырь» на рынке недвижимости Японии привел страну к целому потерянному десятилетию 1990-х. И таких примеров множество.

Но если на макроуровне разрыв «пузыря» создает проблемы, то для частного инвестора это может стать настоящей катастрофой. И финансовой, и личной. Поэтому научиться вовремя распознавать очередное «надувательство» на рынке хочется многим, но…

Трудности перевода

Главная и плохо преодолимая сложность начинается уже на уровне формального определения. Чисто интуитивно все понимают, что говорить о «пузыре» в каком-то финансовом активе или на каком-то рыночном сегменте можно, когда рост цен происходит слишком резко и слишком быстро, а их достигнутый уровень очень далеко отрывается от фундаментальных показателей или справедливых оценок. Но любая конкретика тут же вносит сумятицу.

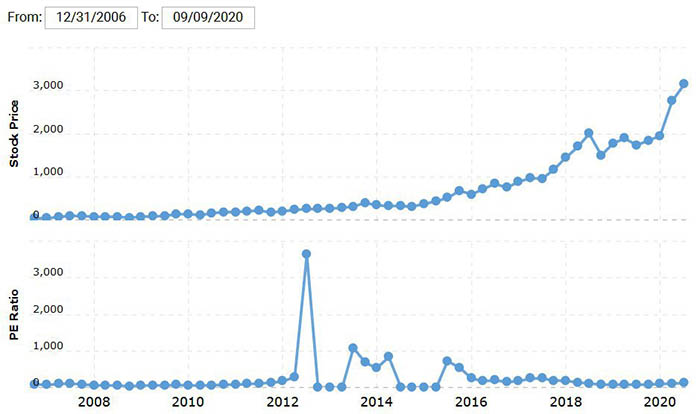

«Слишком резко» — это насколько? На 50%? На 100%? На 1000%? Курс биткоина взлетел в 18 раз в течение года, прежде чем рухнуть вдвое всего за полтора месяца. А «слишком далеко оторвался» — это как определить? Amazon целое десятилетие торгуется с трехзначными показателями Р/Е, периодически выходя в область четырехзначных значений. И курс его акций продолжает более-менее стабильно расти, не обнаруживая признаков близкого обвала.

В этой связи бывший глава ФРС США Алан Гринспен, а многие считают его одним из лучших за всю историю руководителей американского центробанка, заметил: «Вопрос, который я задавал себе с 1996 года, заключается в том, как распознать, что рынки охвачены «иррациональным оптимизмом», и тогда у меня не было ответа на него. Я думаю, сейчас у меня ответ есть: судить очень трудно, если только не в ретроспективе. Если фондовый рынок… падает на 30% или 40% в течение недель или месяцев, я могу заверить, что «пузырь» был».

Иными словами, определить «пузырь» с гарантией можно разве что постфактум. Что, разумеется, хорошо для экономических историков, но весьма плохо для частных инвесторов. Означает ли это, что в моменте им остается смириться с неопределенностью и доверять то ли собственной интуиции, то ли слепой удаче?

Признаки надувательства

Самое сложное в периоды «пузырей» — это сохранять холодную голову. Потому что в такие моменты рынок начинает влиять на экономику. Из-за роста цен финансовых активов возникает «эффект богатства»: люди, чье благосостояние на бумаге растет, склонны тратить больше, и рост их расходов позитивно влияет на прибыли эмитентов, что загоняет цены акций еще выше, порождая еще более позитивные ожидания у инвесторов.

Собственно, такой самоподдерживающийся поток позитива и есть первый признак «пузыря», а его проявлениями служат многочисленные мнения экспертов о «новой реальности» на рынке, а также стремление рыночных игроков искать поводы для продолжения роста даже в негативных новостях.

Второй признак «пузыря» — массовый энтузиазм по поводу инвестирования. Доказано, что дилетанты намного чаще доверяют сбережения фондовому рынку на пике его восходящего цикла, чем в периоды выхода из предыдущего падения (когда инвестиции, собственно, и бывают самыми прибыльными). Еще один признак этого — когда уличный торговец дает советы профессиональному инвестору, какие акции стоит покупать, а зубной врач на вечеринке говорит больше о своем инвестпорфеле, чем о пациентах.

Третий тревожный признак — бум первичных размещений при одновременном ухудшении их качества. Под последним стоит понимать уход цены актива ниже цены IPO в течение недель или месяцев, как было, например, с IPO банка ВТБ в 2008 году.

Четвертый признак — рост «псевдоинвестиций», то есть покупок акций или облигаций в расчете на быструю перепродажу по более высокой цене. К нему же можно отнести увеличение объемов торговли опционами и фьючерсами со стороны чисто финансовых инвесторов, а не хеджеров.

Наконец, пятый признак «пузыря» — растущий приток средств из-за рубежа, а также увеличение доли сделок, совершаемых в кредит. В том числе и рост маржинальной торговли наряду с демократизацией условий предоставления «плеча».

Апология осторожности

Конечно, перечисленными признаками можно не ограничиваться. О наличии «пузыря» способна подсказать и ситуация на рынке недвижимости, где наблюдается бум амбициозных и дорогих проектов с непонятными сроками окупаемости. И ажиотаж в модных ночных клубах с безумными выходками завсегдатаев. И популярность «альтернативных» инвестиций в картины, вино, антиквариат и т.п.

Словом, не увидеть надувание «пузыря» может только слепой. Так что проблема на самом деле только одна: перед тем, как лопнуть, он может надуваться еще долго и достичь невероятных размеров. Как подчеркивал известный экономист и успешный инвестор Джордж Мейнард Кейнс, «рынок может заблуждаться намного дольше, чем инвестор — сохранять платежеспособность». Вот почему так сложно — даже распознав «пузырь» — принять верное решение и сохранять приверженность ему, когда «надувательство» продолжается.

Тем не менее, горькие поражения тех, кто до последнего верили в продолжение бума на рынке, не могут не служить другим инвесторам наукой. В конце концов, умный человек учится на своих ошибках, а мудрый – еще и на чужих.

Подпишись на наш телеграм канал

только самое важное и интересное