Время прочтения - 7 мин.

На финансовом рынке особое место занимают так называемые пассивные фонды — они дают возможность зарабатывать частным вкладчикам, сокращая затраты. Но при этом заметно тормозят развитие экономики, сужая поле для инвестиций и обрезая перспективы роста малоизвестным компаниям.

Вечная проблема: как заработать деньги, а потом их сохранить. По давней традиции большинство людей держат сбережения на депозитных счетах. Это — классика пассивных инвестиций, обеспечивающих гарантированный доход. Пусть и не такой высокий, как хотелось бы.

Кроме банков частные лица инвестируют в различные финансовые структуры вроде кредитных союзов, покупают облигации, участвуют в программе накопительного страхования жизни. Довольно охотно они вкладываются в индексные фонды (Exchange Traded Fund — ETF). Этот инструмент упрощенно сравнивают со ставкой одновременно на каждую лошадь в забеге, поскольку он предполагает покупку всех доступных для инвестирования активов в долях, пропорциональных их рыночной капитализации.

Главная особенность таких фондов — максимальная простота стратегии при минимальных затратах на управление. Поэтому их и относят к пассивным инвестициям или инвестициям для ленивых.

Только нерадивый не вкладывает в ETF

Первый индексный фонд был создан в 1993 году компанией State Street. После этого их популярность только росла. Сейчас в мире насчитывается около 2 000 таких компаний. Суммарная стоимость их активов близится к отметке $11 трлн. Около 80% из них контролирует общепризнанная тройка лидеров — State Street, Vanguard и BlackRock. При этом в распоряжении ETF находится от 20% до 30% всех акций американского фондового рынка.

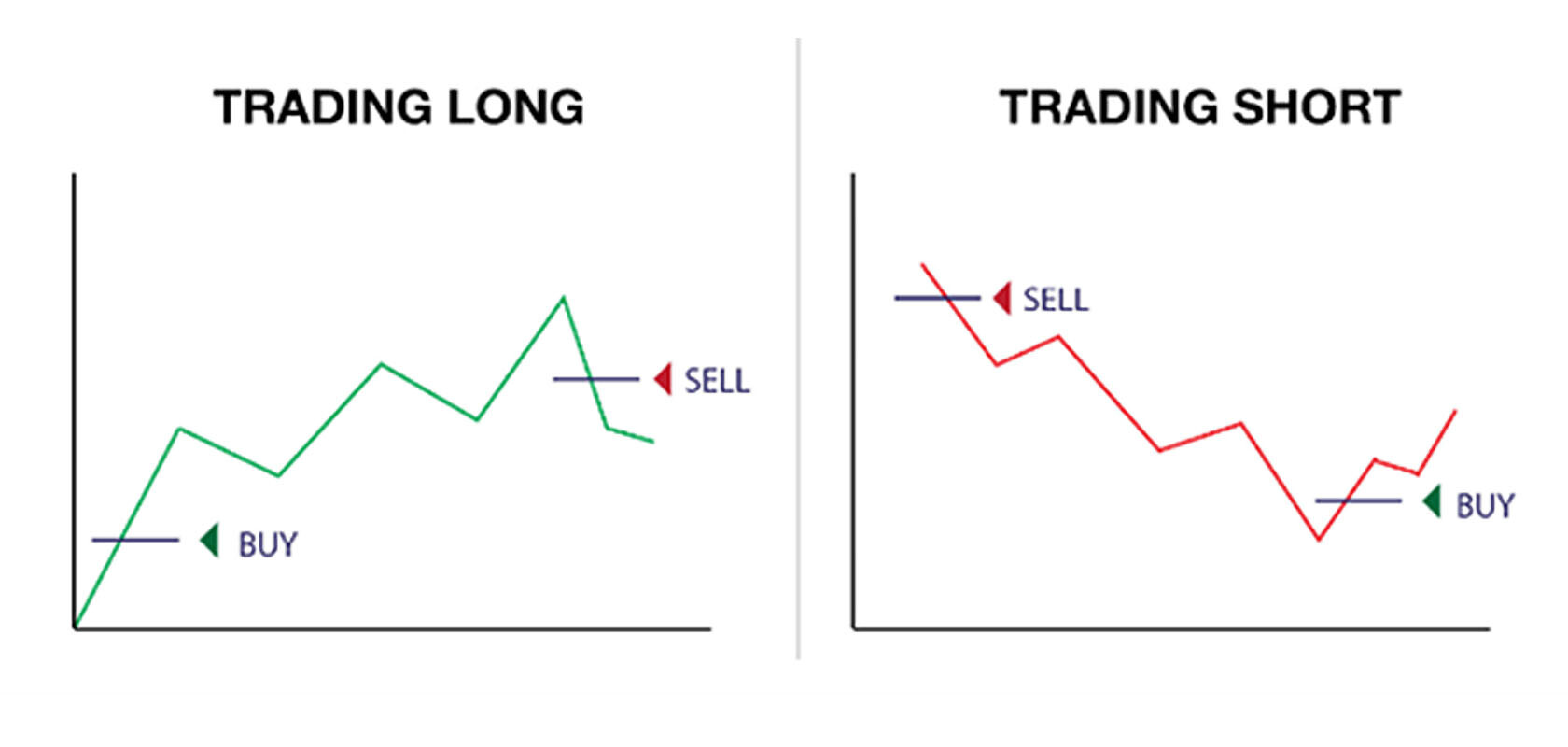

Физические лица все активнее инвестируют личные средства в такие компании, рассчитывая при меньших временных затратах на больший доход, чем от банковского депозита. Для иллюстрации: в 2016 году вкладчики изъяли из обычных фондов около $300 млрд и вложили порядка $500 млрд в индексные. По итогам 2019 года перевес последних ощутимый. Люди не хотят тратить время на то, чтобы сделать правильный выбор: какие ценные бумаги продавать, а какие — покупать. Куда проще приобрести акции ETF и жить, получая скромную, но стабильную прибыль.

Простота и доходность

Механизм работы индексных фондов очень похож на деятельность обычных, которые в большинстве стран мира функционируют, следуя испытанной временем методике. Физические лица вкладывают деньги в ценные бумаги, благо сейчас это можно сделать с помощью одного клика в смартфоне. Компания, управляющая капиталом, инвестирует привлеченные средства и получает доход, который распределяется между участниками.

Такой фонд имеет ряд отличительных черт, которые делают его особенно удобным для частных инвесторов. Все деньги направляются в ценные бумаги — как правило, это акции определенного фондового индекса.

Сейчас самым популярным в мире пассивным фондом является SPDR S&P 500 ETF, который инвестирует капитал только в активы, входящие в расчет S&P 500. Как следствие, динамика их стоимости синхронно повторяет изменения индекса. Для частного вкладчика проще отслеживать последний показатель, чем поведение большого количества ценных бумаг, находящихся в обороте. Таким образом, процесс упрощается для мелких инвесторов, которые:

а) не обладают необходимыми знаниями финансового рынка;

б) не имеют ни времени, ни желания на поиск, покупку и продажу ценных бумаг.

Как правило, пассивные фонды — закрытые, иначе говоря, они выплачивают дивиденды, исходя из роста фондового индекса.

Кроме того, компания, управляющая его активами, обычно берет меньше комиссионных по сравнению с классическим инвестиционным фондом. В цифровом выражении этот баланс ориентировочно выглядит как 0,1–0,2% к 2%. Куда ни глянь — все в интересах частного инвестора: низкие комиссии, ликвидность, прозрачность.

Однако аналитики, наблюдающие за эволюцией перетекания финансов, приходят к выводу, что в условиях преобладания ленивых вкладчиков капитал будет направляться крупным компаниям, формирующим индекс. Лишь крохи со стола достанутся перспективному бизнесу, главный недостаток которого — малая известность.

Злые языки утверждают, что пассивное инвестирование хуже марксизма. Действительно, такая позиция на фондовом рынке, нежелание рисковать в итоге приводят к монополизации крупного капитала, служат причиной роста цен и снижения размера заработных плат.

Широкое поле возможностей

Очень часто индексные фонды берут за базу S&P 500, заслуженно именуемый барометром американской экономики. Но успешно функционируют и ETF, использующие в качестве точки отсчета другие показатели, в том числе отраслевые.

Например, iShares MSCI Emerging Markets ETF работает на фондовых рынках развивающихся стран, Financial Select Sector SPDR Fund инвестирует в акции банков, страховых компаний и других представителей финансового сектора, VanEck Vectors Gold Miners ETF имеет дело с ценными бумагами золотодобывающих компаний.

Одни, как VelocityShares Daily 2x VIX Short Term ETN инвестирует во фьючерсы, другие, как SPDR S&P Dividend — в акции компаний, которые регулярно выплачивают дивиденды.

Большой выбор моделей позволяет частным лицам найти наиболее привлекательную стратегию. В связи с пандемией и ограничительными мерами пассивные инвесторы предпочитают те индексные фонды, которые вкладывают деньги в фармацевтику и IT-сектор.

Чтобы понять, сколько можно заработать на пассивных фондах, достаточно посмотреть на их доходность. За три года активы SPDR S&P 500 ETF выросли на 40%, iShares Core S&P 500 — на 41%, а Invesco QQQ, инвестирующей в акции NASDAQ, подскочили на 72% (за пять лет — на 131%!).

Популярны ли индексные фонды в станах СНГ?

В Украине в связи с падением экономики люди все чаще задумываются о будущем. Но рынок для инвестиций на черный день там развит слабо. Есть лишь несколько пассивных фондов, которые в основном ориентируются на индекс местной биржи.

Популярность их небольшая. По данным Украинской ассоциации инвестиционного бизнеса, к 30 сентября 2020 года общая сумма ценных бумаг индексных фондов в стране (за исключением венчурных) не превышала ₴59 млрд.

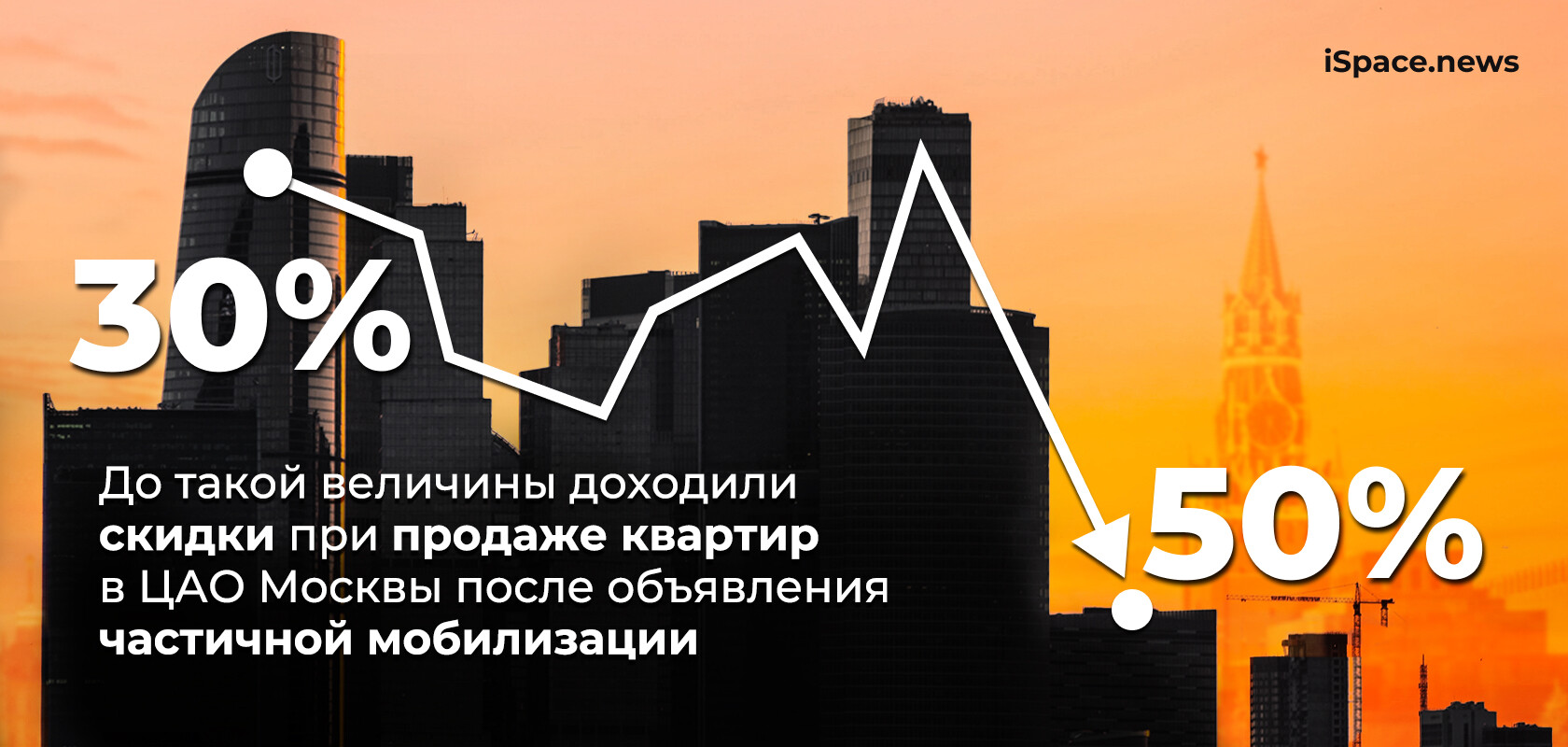

В России еще год назад на них приходилось чуть более 1% стоимости чистых активов (СЧА), сейчас — 3,8%. Рост интереса налицо. Аналитики объясняют его удобством покупки не у агента или управляющей компании, а на бирже в режиме онлайн по известной цене. Впрочем, эффективность российского рынка акций намного ниже американского.

Но кто запрещает инвестировать в последний? К примеру, в Украине до €200 000 можно ежегодно вкладывать в покупку ценных бумаг иностранных компаний, в том числе пассивных фондов — при посредстве как американских брокеров, так и местных торговцев и финансовых консультантов.

Это тем более разумно, что в стране существует налоговая льгота. Если частное лицо получает доход от операций с инвестиционными фондами, ему потребуется заплатить 18% подоходного налога плюс 1,5% военного сбора. Если же это будут дивиденды от пассивного фонда, налог составит всего 5%.

В России активы индексных фондов хоть и меньше остальных, но темпы их роста, что называется, опережающие. Совокупная стоимость СЧА 17 российских классических индексных паевых фондов (ПИФов) за минувший год увеличилась более чем в 6 раз, активы классических открытых ПИФов — в 1,5 раза.

Какие еще нужны доказательства перспективности индексных фондов?

Подпишись на наш телеграм канал

только самое важное и интересное