Время прочтения - 5 мин.

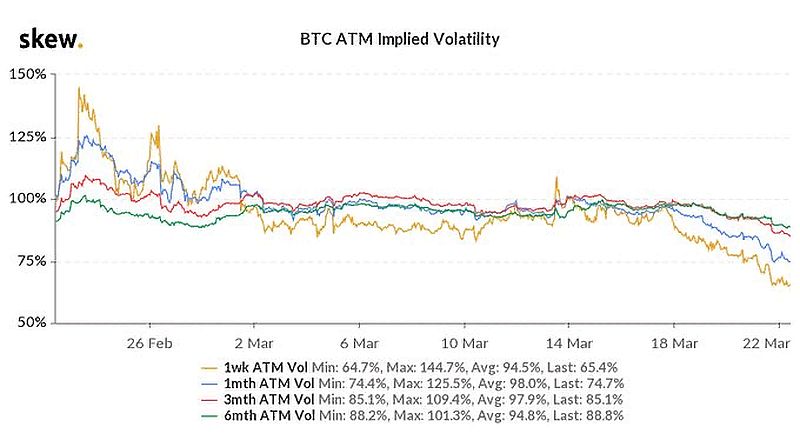

Волатильность на крипторынке достигла четырехмесячного минимума. По данным Skew, индикатор волатильности снизился до 75%. Последний раз такая ситуация наблюдалась 25 декабря, говорится в отчете команды.

Исследователи предупреждают — мы находимся на пороге очередной турбулентности. Ожидать ее можно уже к концу этой недели, когда завершится срок действия мартовских биткоин-опционов на общую сумму примерно в $5,7 млрд.

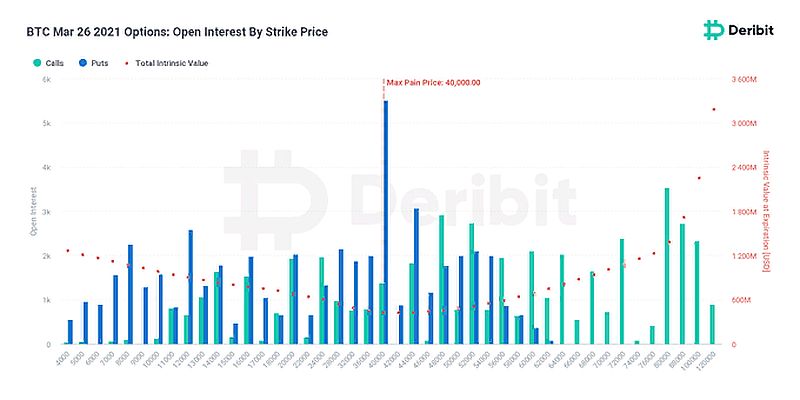

На крупнейшей деривативной криптобирже Deribit по львиной доле опционов на продажу от 26 марта указана цена исполнения на уровне $40 000. Вряд ли мы станем свидетелями настолько шокового падения всего за два дня. Скорее всего, эти контракты в пятницу будут аннулированы.

На рынке вновь тревожные ожидания

В среду, 24 марта, курс биткоина (BTC) держится в районе $54 800. За последние 24 часа капитализация криптовалюты сократилась до $1,018 трлн (-0,87%).

Альты сегодня демонстрируют смешанную динамику. Эфир (ETH) и Cardano (ADA) потеряли в цене 1,5% и подешевели до $1 685 и $1,11 соответственно. Зато Binance Coin (BNB) и Litecoin (LTC) второй день подряд торгуются в зеленой зоне. Сегодня эти монеты выросли в цене до $255,6 и $192. Капитализация крипторынка сократилась до $1,708 трлн.

В еженедельном отчете Glassnode сообщается: в результате недавнего ралли мы достигли значений, близких к пиковым. Поэтому в ближайшее время можно ожидать перехода трейдеров к фиксации прибыли. Соответственно, негативная коррекция, скорее всего, теперь неизбежна.

Данные команды говорят о том, что долгосрочные держатели биткоина увеличили предложение BTC на рынке. А это подразумевает их готовность сбросить часть накопленных резервов по текущей цене.

На риски образования пузыря указывает и основатель криптобиржи BTCC Бобби Ли. В интервью телеканалу CNBC он недавно сказал — инвесторам следует помнить, что любая накачка в итоге быстро сдувается. Уже в этом году BTC может достичь $300 000, но затем «последует крушение с обесцениванием монеты на 80–90%».

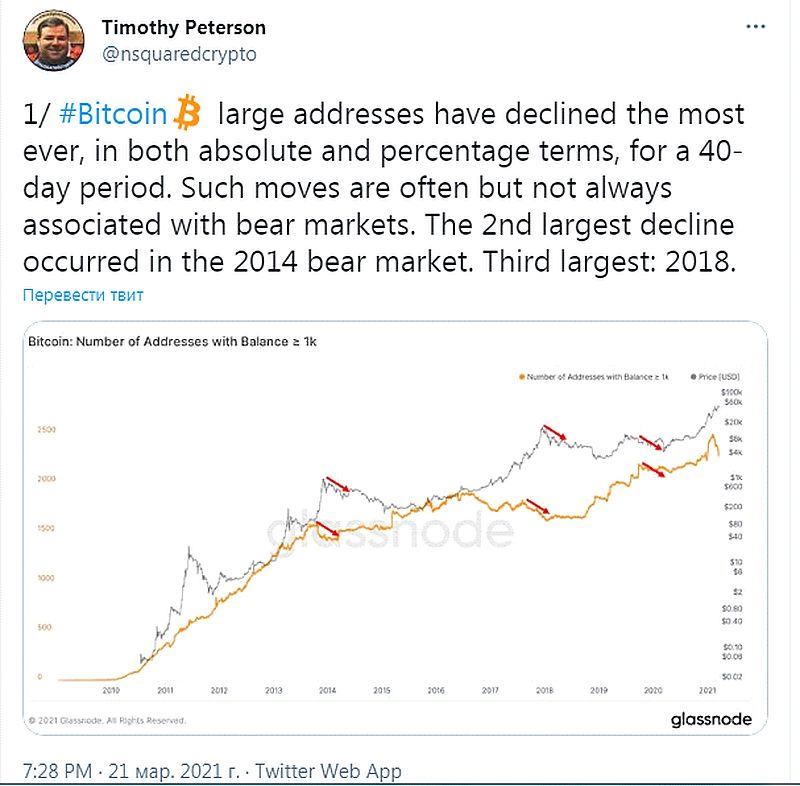

Аналитики Glasnode обращают внимание на сокращение количества биткоин-адресов, содержащих от 1 000 до 10 000 монет. С декабря прошлого года резервы китов снизились на 307 000 BTC. Это тревожный сигнал для рынка, однако аналитик Тимоти Петерсон призывает участников не паниковать.

В Twitter он пишет, что уменьшение числа крупных кошельков в процентном соотношении достаточно часто приводит к возвращению медвежьего тренда. Но добавляет — так происходит не всегда.

Аппетиты институционалов бьют рекорды

Тем временем — несмотря на риски масштабной коррекции на рынке — институциональные инвесторы продолжают заходить в крипту. В исследовании CoinShares отмечается, что под управлением компаний, ориентированных на криптосферу, сейчас находятся активы, оцениваемые в $57 млрд. Это очередной рекорд, подчеркивают аналитики.

Они также констатируют: институционалы из США пока не спешат затариваться монетами, но их коллеги из Канады и Европы демонстрируют завидный аппетит. По итогам прошлой недели чистый приток капитала в продукты, связанные с цифровыми активами, составил $73 млн.

Лидирующие позиции традиционно занимает биткоин. В инвестиционные продукты, ориентированные на BTC, институционалы за 7 дней в общей сложности вложили $85 млн. Второе и третье места поделили эфир (ETH) и Polkadot (DOT), получившие от крупных игроков $8 млн и $2 млн соответственно.

Ежедневный объем торгов биткоин-продуктами сократился на $387 млн — до $713 млн, а ранее этот показатель превышал $1 млрд. Однако в целом снижение не оказало негативного влияния на привлекательность продуктов. Среднесуточный объем торгов на биржах сохраняется на уровне $11,8 млрд, подчеркивают исследователи.

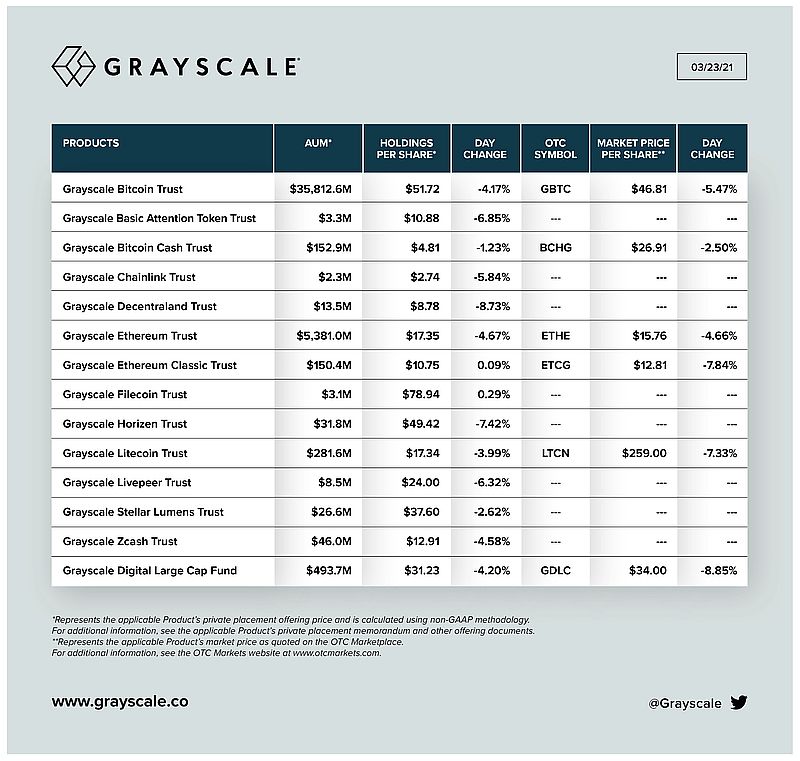

Крупнейшей компанией, ориентированной на институциональных инвесторов, остается фонд Grayscale. По последним данным, под его управлением находятся цифровые активы на $42,4 млрд. Биткоин-траст и эфириум-траст этого гиганта аккумулировали $35,812 млрд и $5,381 млрд соответственно.

Быки готовятся к новому штурму?

В экспертной среде есть и немало биткоин-оптимистов. По их мнению, бычий рынок еще далеко себя не исчерпал. Поэтому обновление максимумов более чем вероятно, причем в ближайшей перспективе.

Сторонники позитива ссылаются на данные упомянутой выше платформы Glassnode о так называемом индексе резервных рисков. Эта метрика учитывает соотношение доходности привлекательных инвестиций с рисками в определенный момент времени.

Сейчас этот важный показатель составляет всего 0,008 пункта, а во время забегов биткоина в 2013 и 2017 годах он достигал 0,2 п. Трейдеры, использующие индекс резервных рисков, считают, что бычий тренд продолжит доминировать, и за 5,5 месяцев он себя точно не исчерпал.

Низкий показатель индикатора сигнализирует о сохранении восходящей динамики движения биткоина. Аналогичная ситуация наблюдалась год назад. Тогда индекс резервного риска упал ниже 0,002, но с тех пор биткоин вырос в цене в 11 раз.

Однако стоит помнить — если данный индикатор превышает 0,02 пункта, это тревожный сигнал для держателей крипты, напоминают аналитики.

«Стимул продавать для долгосрочных держателей все еще относительно низок — по сравнению с прошлыми бычьими рынками. Эта метрика говорит о том, что нынешнему бычьему рынку еще предстоит пройти долгий путь с точки зрения роста цен», — считает гендиректор Vailshire Capital Management Джефф Роуз.

Источники: CoinDesk, Twitter, Business Insider, CoinMarketCap, Deribit Insights

Подпишись на наш телеграм канал

только самое важное и интересное