Время прочтения - 6 мин.

В последнее время все большую популярность приобретает теория «долларового молочного коктейля» (Dollar Milkshake Theory). Рассмотрим ее главные предпосылки и роль в контексте криптовалют.

Основные элементы теории

Наверное, многих читателей заинтересовало необычное название научной теории. Поэтому начнем с него. Теория «долларового молочного коктейля» происходит от метафоры, используемой ее автором — Брентом Джонсоном — для описания процесса, с помощью которого, по его мнению, Соединенные Штаты будут привлекать и поглощать мировой капитал. «Молочный коктейль» представляет собой глобальный пул ликвидного капитала и финансовых активов. Несмотря на рост глобальной ликвидности, доллар США выступает в роли «соломинки», с помощью которой Соединенные Штаты могут «притягивать» этот капитал к себе, получая выгоду от притока инвестиций.

Остановимся на логике автора подробнее. Он утверждает, что, несмотря на различные глобальные экономические проблемы, и растущий уровень долга США, американский доллар останется сильным и даже вырастет в цене по отношению к другим фиатным валютам.

Дело в том, что доллар является основной мировой резервной валютой, и на него существует глобальный спрос для расчетов по международным торговым и финансовым операциям. Теория предполагает, что в то время как другие страны пытаются девальвировать свои валюты посредством монетарной политики, чтобы стимулировать экономический рост, США смогут привлечь глобальные потоки капитала благодаря своей относительно сильной экономике и более высоким процентным ставкам.

Приток капитала в США приведет к росту стоимости доллара, поскольку инвесторы будут стремиться к безопасности и доходности американских активов, включая государственные облигации, акции и недвижимость. В свою очередь, сильный доллар будет оказывать давление на страны с долларовыми долгами, поскольку им будет дороже обслуживать свои обязательства.

Крах доллара: будет или нет?

На наш взгляд, главное преимущество этой теории состоит в том, что она достаточно точно описывает систему международных финансовых (фиатных) отношений в настоящее время. Например, Казахстан заключает прямой договор с Индией по покупке/продаже товаров и услуг. Возникает вопрос: в какой валюте осуществлять расчеты? Ведь как Казахстан не заинтересован в индийской рупии, так и Индии не интересен тенге: эти валюты имеют небольшую глобальную ликвидность и спрос в мире, да и риски инфляции также немалые. Поэтому правительства обеих стран (даже несмотря на свои сложные геополитические отношения с США) имеют все стимулы для перехода на доллары в международных расчетах. По схожим причинам и финансовые резервы имеет смысл держать, прежде всего, в долларах.

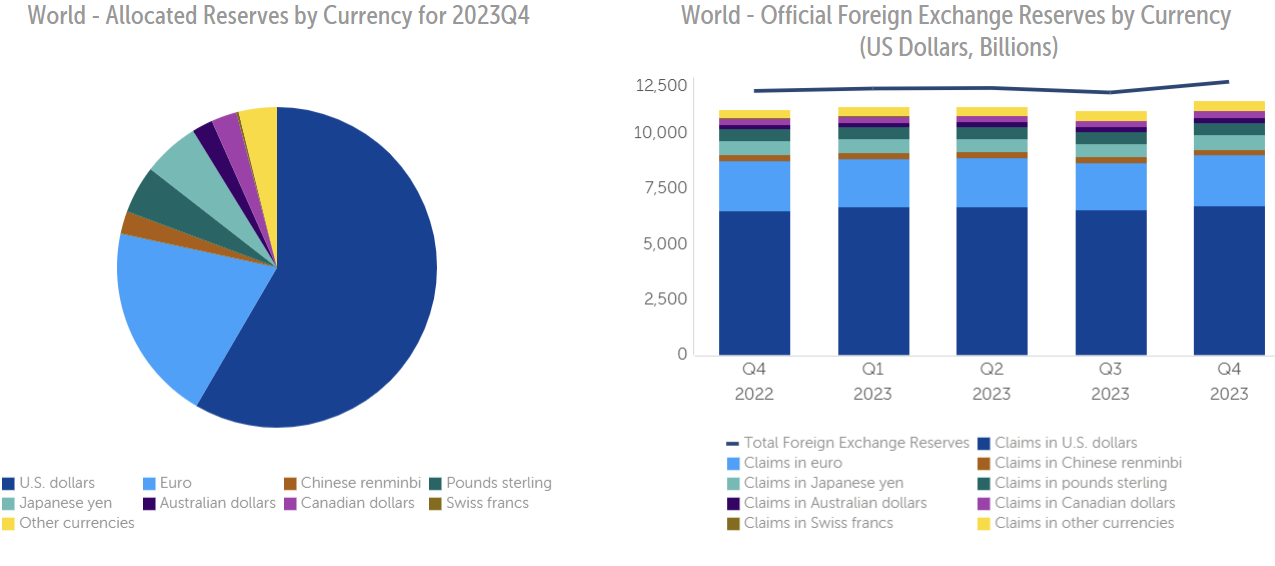

По данным МВФ, в структуре глобальных международных резервов доллары США составляют 58,41%. На втором месте — евро (19,98%), а на остальные валюты приходится незначительный процент.

Структура международных фиатных резервов. Источник — IMF.

Структура международных фиатных резервов. Источник — IMF.

Итак, стоит ли ждать краха доллара? Если мы говорим об этом в контексте других фиатных валют (как об этом любят говорить политики), то, конечно, нет. Потому что у США гораздо сильнее экономика, чем у других стран, и доля доллара в международных резервах, как мы видели, также значительно выше. Поэтому в случае глобальных финансовых проблем позиции доллара относительно других валют будут только укрепляться.

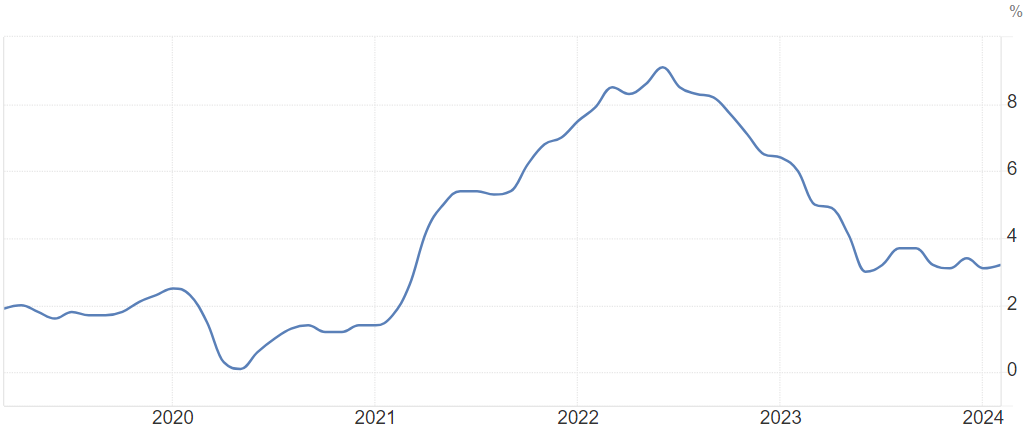

Но все вышесказанное не значит, что у доллара США нет проблем (просто у других фиатных валют их еще больше). Если мы говорим о крахе доллара в отношении падения его покупательной способности, то это уже гораздо более обосновано. Так, инфляция в США в последние годы стабильно выше 3%, а в 2022 году она краткосрочно достигала даже 9%.

Динамика инфляции в США (%). Источник — Trading Economics.

Динамика инфляции в США (%). Источник — Trading Economics.

Более того, ФРС так и не удалось снизить инфляцию до целевого уровня в 2%, а дальнейшего повышения ставок уже не будет, так как это грозит рецессией и безработицей. Поэтому ставки будут снижать, а инфляция скоро вернется к росту.

Спрос на криптовалюты

Именно в контексте проблем доллара и глобальной фиатной системы в целом и становится актуальной сфера криптовалют. В частности, особого внимания заслуживает биткоин, т. к. именно он соответствует всем критериям денег и воспринимается как «цифровое золото». Т. к. общее предложение биткоина строго ограничено 21 млн монет, а эмиссия известна наперед, это делает его идеальным средством сбережения. Особенно, учитывая, что эмиссия долларов не прекращается, а будет только возрастать, как в связи с ростом госдолга, так и необходимостью стимулировать экономику посредством низких процентных ставок (а они, в свою очередь, через эффект денежного мультипликатора приведут к увеличению денежной массы).

Если предложение одного товара остается стабильным, а второго стремительно растет, несложно предположить, как будет меняться курс их обмена: цена биткоина будет расти по отношению к доллару и всем остальным фиатным валютам.

Сейчас это уже понимают не только отдельные эксперты или криптоэнтузиасты, но и корпорации, институциональные инвесторы и правительства многих стран. Запуск биткоин-ETF значительно ускорил покупку BTC крупным капиталом, и эта тенденция лишь усилится в ближайшее время.

Вместо заключения

Достаточно непростая теория «долларового молочного коктейля» ведет к очень простым выводам: кризис фиата будет нарастать, но позиции доллара относительно других национальных валют будут усиливаться из-за его статуса резервной валюты и более развитой экономики США. Но системные проблемы повысят спрос на поиск альтернатив среди других средств сохранения стоимости, особенно биткоина. Поэтому, несмотря на краткосрочную волатильность, крипторынок будет уверенно и очень стремительно расти и развиваться.

Источники: Investopedia, BeInCrypto, Trading Economics, IMF.

Подпишись на наш телеграм канал

только самое важное и интересное