Время прочтения - 4 мин.

Криптовалютное подразделение крупнейшего институционального фонда — Fidelity Digital Assets (FDA) — заключило партнерское соглашение с компанией BlockFi. И теперь клиенты смогут получать необходимую им ликвидность по условиям децентрализованных финансов.

Как воспользоваться сервисом?

Для этого необходимо иметь на балансе FDA биткоин и открытую учетную запись на BlockFi. Другими словами, если крупному инвестору срочно потребуется ликвидность, а он хранит цифровые активы в FDA, ему теперь не придется продавать часть своих криптоактивов для получения необходимой ликвидности. В комментарии агентству Cointelegraph представитель Fidelity отметил, что сами клиенты натолкнули фонд на идею более эффективного использования потенциала новой цифровой финансовой экосистемы.

А ведь еще совсем недавно к услугам DeFi прибегали в основном мелкие частные лица. Например, когда для покупки новых видеокарт для майнинга обращаться в банк за кредитом было невыгодно, зато проще было получить на определенный срок необходимые деньги под залог добытой ими криптовалюты. Теперь же в эту зарождающуюся сферу деятельности вливается фонд с балансом, исчисляемым многими триллионами.

В чем выгода?

Преимущества, которые получают клиенты FDA, очевидны. Они не теряют своей инвестиционной позиции в биткоине (актив остается на клиентском счете кастодиальиного хранения у FDA), а сроки получения доступа к необходимой ликвидности минимальны, как и процент за услугу.

Условия займа регулируются прозрачным смарт-контрактом. И все, что требуется от заемщика, это вовремя исполнить его условия по возврату денег. Условия и сроки будут адаптировать в зависимости от объема и спроса. Пока озвучена цифра в 60%. Иными словами, если у клиента FDA есть криптовалютные активы на хранении в эквиваленте $100 млн, он сможет практически моментально получить $60 млн заемной ликвидности под минимальный процент, не теряя своей инвестиционной позиции.

Чего опасаться крупным банкам? А где вы видите в этой схеме банк? И одно дело, когда частный инвестор занимает $100 и совсем другое, когда в данную сферу заходит крупнейший институциональный фонд.

В биткоин через GBTC с помощью Microstrategy

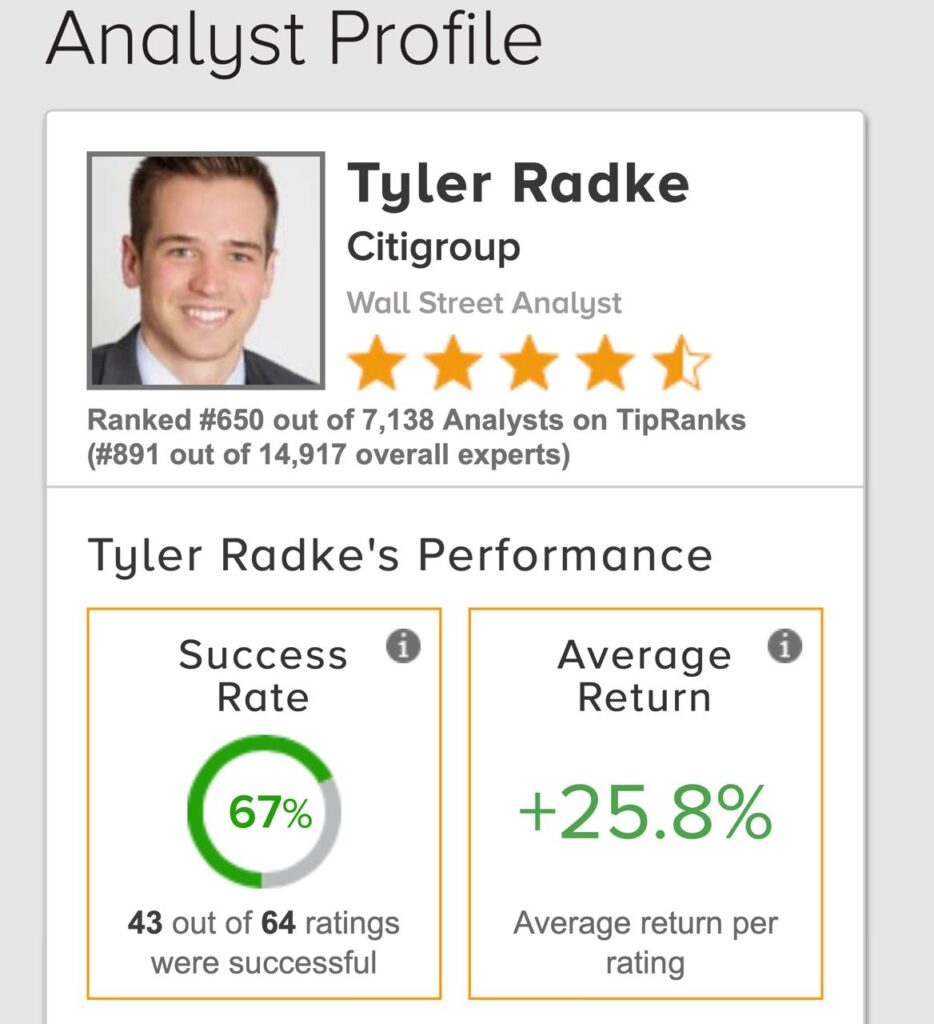

Теперь вам понятно, почему аналитик Ситибанка Тайлер Радке понизил рейтинг Microstategy за чрезмерную любовь к биткоину. Кстати, эта компания придумала оригинальную и легальную схему привлечения институциональных вкладчиков для покупки биткоина. Она выпускает собственные заемные облигации, а на вырученные средства покупает биткоин.

Фактически они занимаются тем же, что и фонд Grayscale, инвесторы которого, несмотря на рекламу, покупают вовсе не биткоин, а акцию GBTC. Ее курс зависит от стоимости BTC и спроса на GBTC, а сам «биток» остается в управлении фонда. И для этого компании не пришлось проходить через сито сложных регулирующих процедур в различных комиссиях.

Спрос на упомянутые долговые облигации оказался столь велик, что в среду компания объявила — теперь она намерена привлечь не $400 млн, как планировала изначально, а $550 млн. Эти средства будут конвертированы в BTC. И вся эта многомиллионная схема идет в обход банков, ведь им — в их нынешнем виде — просто нет места в зарождающейся цифровой экономике.

Все происходящее и вынудило Тайлера Радке отреагировать столь болезненно, хотя еще месяц назад именно он предсказывал курс биткоина в $318 000 к концу 2021 года. Но акционеры пока полностью доверяют стратегии, выбранной компанией, и ее акции за 52 недели показали рост с $90 до пиковых значений в $358. На этом фоне инвестиционная эффективность ведущего аналитика Ситибанка выглядит куда скромнее, да еще и с понижающимися перспективами.

Подпишись на наш телеграм канал

только самое важное и интересное