Время прочтения - 10 мин.

После краха UST — фирменного стейблкоина Terra — многие участники рынка почти отказались от алгоритмических стабильных монет. Но пример DAI доказывает, что такой класс цифровых валют может быть и надежным, и удобным для пользователей.

В этой статье вы найдете всю необходимую информацию о лидере мира алгоритмических стейблкоинов и платформе кредитования MakerDAO.

Что такое MakerDAO и DAI

MakerDAO — децентрализованная платформа на Ethereum. Она поддерживает модель с двумя токенами, первый из которых представлен токеном управления протоколом MKR, а второй — стейблкоином DAI с привязкой к доллару 1:1. Этот актив интересен тем, что добивается стабильности курса с помощью обеспеченных долговых позиций (Collateralized Debt Positions, CDP) в крипте и механизмов маржинальной торговли. В этом ― отличие от Tether (USDT) или USDC, ведь они достигают стабильной стоимости путем депонирования на банковских счетах фиата и других низкорисковых активов.

Как происходит эмиссия DAI

Как все это работает? Это легко понять на простом примере. Допустим, вы хотите провести эмиссию 1 000 новых стейблкоинов с привязкой к доллару по курсу 1:1. В случае с Tether (USDT) для этого необходимо открыть счет в банке и затем пополнить его на $1 000. Или купить казначейские облигации США с защитой от инфляции и положить их на хранение в надежное место. Только после завершения этих процедур вы получите право создать 1 000 USDT. Долго, централизованно и никакой автоматизации процесса эмиссии.

В случае с MakerDAO и DAI эмиссия выглядит так:

- Шаг 1. Вы создаете Maker Vaults (название CDP после ребрендинга) на платформе Oasis Borrow или с помощью таких кошельков, как Instadapp, Zerion и MyEtherWallet. Maker Vaults — это хранилище для залогового обеспечения.

- Шаг 2. Вы пополняете Maker Vaults монетами WBTC, ETH, PAXUSD, USDC или любой другой криптовалютой, с которой работает экосистема MakerDAO.

- Шаг 3. Далее вы инициируете транзакцию по выдаче вам кредита в монетах DAI под залог криптовалюты в Maker Vaults. Система «чеканит» новые токены DAI и выдает их вам. Этот шаг блокирует залоговые активы в хранилище до тех пор, пока вы не вернете все полученные DAI + комиссию за стабильность (зависит от монет в залоге).

- Шаг 4. После возврата вами займа и платы за стабильность система сразу уничтожит выданные вам DAI и вернет залоговый актив.

Сколько DAI можно взять в кредит? Все зависит от криптовалюты в залоговом обеспечении. Например, для эфириума минимальный коэффициент обеспечения — 130%. То есть, чтобы получить DAI на $100, необходимо внести в Maker Vaults ETH на $130. Комиссия за стабильность — привычная всем процентная ставка по кредиту. Ее размер также зависит от залога. Для ETH — это 0,5–3% в год.

Ставки, плата за стабильность и доступные токены в кредитном пуле MakerDAO. Источник — oasis.app

Если цена ETH падает, и криптовалюты недостаточно для полного обеспечения соответствующего количества DAI, система предлагает владельцу CDP увеличить размер залога. Если этого не происходит, CDP выставляется на аукцион и происходит ликвидация залога — насильственная продажа для покрытия заемных DAI со штрафом в размере 13%. Деньги от реализации CDP с аукциона сначала идут на выплату комиссий за стабильность и ликвидацию, оставшуюся сумму возвращают владельцу CDP.

Как пользователи управляют MakerDAO

Какие криптовалюты принимать в залог, каким делать минимальный размер обеспечения и какими должны быть комиссии за стабильность и ликвидацию? Такие вопросы решает сообщество с помощью голосования.

Для проведения голосования введен токен Maker (MKR). MKR — это своего рода акция «компании» MakerDAO со следующими функциями:

- Управление. Держатели MKR используют их для участия в голосованиях по управлению MakerDAO, где 1 токен равен 1 голосу.

- Ютилити-токен. Для оплаты комиссии за стабильность и ликвидацию можно использовать только MKR. Когда вы оплачиваете комиссию, токены сжигаются. Купить CDP на аукционе тоже можно только за MKR.

- Инвестиционный актив. Механизмы стабилизации цены DAI работают так: если курс DAI колеблется около $1 ± пара процентов, то цена MKR будет постепенно расти из-за снижения предложения.

Купить MKR можно на криптовалютных биржах — как любую другую цифровую валюту. Результаты голосования публикуются в блоге MakerDAO.

История курса криптовалюты MKR за последний год. Источник — TradingView

Как работает механизм стабилизации курса

Для обеспечения мягкой привязки DAI к курсу доллара в соотношении 1:1 платформа MakerDAO использует четыре метода стабилизации курса.

Механизм автоматической обратной связи (TRFM). Предполагает изменение размера минимального коэффициента обеспечения, если рыночная стоимость DAI отклоняется от «целевой цены» (обычно это $1). Так, если рыночная цена выше целевой, коэффициент снижают, что делает создание DAI менее дорогостоящим (требуется меньше криптовалюты в качестве залога для выпуска одного DAI). Такой подход стимулирует у пользователей готовность создавать больше монет DAI, что приводит к снижению рыночного курса из-за увеличения предложения DAI на рынке.

И наоборот. Если рыночная цена ниже целевой, коэффициент повышают. Это делает создание DAI более дорогостоящим, из-за чего монет создается меньше, а их стоимость растет из-за снижения предложения на рынке.

Процентная ставка по сбережениям (DSR). В MakerDAO реализован механизм стейкинга, процентную ставку по которому определяют держатели MKR:

- Если рыночная стоимость DAI выше $1, держатели MKR могут повысить DSR, что поднимает спрос на DAI и приведет к повышению курса.

- Если рыночная стоимость DAI выше $1, держатели MKR вправе снизить DSR, что сократит спрос на DAI и простимулирует снижение курса.

На 28 декабря 2022 года DSR равен 1%.

Поощрение управленцев через инвестиции в MKR. Если держатели MKR адекватно управляют площадкой и курс DAI колеблется в районе $1, то стоимость MKR будет постепенно расти. Вот как это работает:

- Если курс DAI в районе $1, количество доступных для покупки MKR будет постепенно снижаться, поскольку они уничтожаются при оплате комиссии за стабильность. Сокращение предложения MKR приведет к постепенному росту его стоимости — согласно закону спроса и предложения.

- Если курс DAI сильно отклонится от $1, это приведет к ликвидации CDP через аукционы. CDP на аукционах продаются только за MKR. Следовательно, ликвидация CDP ведет к росту предложения MKR, что, в свою очередь, провоцирует снижение стоимости MKR.

Глобальное урегулирование. Это медленное отключение системы и возврат залогового обеспечения владельцам CDP в случае форс-мажора. Запустить процесс может сама система в автоматическом порядке или это вправе сделать держатели MKR через голосование. К числу форс-мажорных обстоятельств относятся хакерская атака, сбой в работе MakerDAO и сетей криптовалют в залоговом обеспечении, резкое падение стоимости активов в залоговом обеспечении, одномоментный уход большого количества пользователей с MakerDAO и DAI.

Критика MakerDAO и DAI

Комиссия за стабильность. В отличие от фиатного доллара, золота или USDT, которые можно просто купить и забыть о них на долгие годы, DAI требует платы за использование — в виде комиссии за стабильность. Если не платить, вы либо потеряете свой залог, либо экосистема просто перестанет работать.

Читать также

Взлет TON: как заработать?

Криптовалюта Kaspa: «цифровое серебро»

Чего ждать ДО и ПОСЛЕ халвинга

Рост альткоинов в 2024: кто покажет «иксы»?

Глобальное признание: криптовалюты в центре внимания

Одобрение спотовых ETF: прогноз влияния на криптосферу в 2024

Web4: интеграция людей и машин

Метод Вайкоффа и его применение на крипторынке

Риски, связанные с падением рынка. Механизм стабилизации курса DAI нормально работает, пока нет резких обвалов курса криптовалюты в залоговом обеспечении. Если такие обвалы случаются — например, как в марте 2020 года — экосистема дестабилизируется, а курс DAI отклонится от $1. Иногда эти отклонения могут составить 8% в моменте.

Регулирование. В июле 2022 года власти США наложили санкции на Ethereum-миксер Tornado Cash и заморозили средства пользователей на несколько сотен миллионов долларов. Значительная часть этих активов была представлена стабильными монетами (USDC, DAI и другие). Пользователи использовали их для сохранения стоимости капитала. Circle, эмитент USDC, уже подчинился требованию США и заблокировал все USDC на счетах Tornado Cash.

Руне Кристенсен, основатель MakerDAO, заявил, что американские санкции оказались «более серьезны, чем я думал сначала» и могут привести к разбалансировке алгоритмов, если рынок начнет «прыгать» из-за действий регуляторов. Поэтому он предложил «серьезно подумать» об отмене привязки DAI к доллару США.

«Я полагаю, нам следует серьезно подумать о подготовке к отмене привязки к доллару США. Это почти неизбежно произойдет, и это реально сделать только с огромной подготовкой», — написал в Твиттере Руне Кристенсен.

Предложение Кристенсена было встречено критически, и его отклонили. Но все же оно возымело некоторый эффект: MakerDAO перевел $500 млн обеспечения DAI в казначейские обязательства и облигации, чтобы сгладить риски высокой волатильности криптовалют, находящихся в залоговом обеспечении платформы, а также обеспечить дополнительную доходность протокола с низким уровнем риска. За это решение проголосовало большинство держателей токенов MKR.

Курс и капитализация криптовалюты DAI

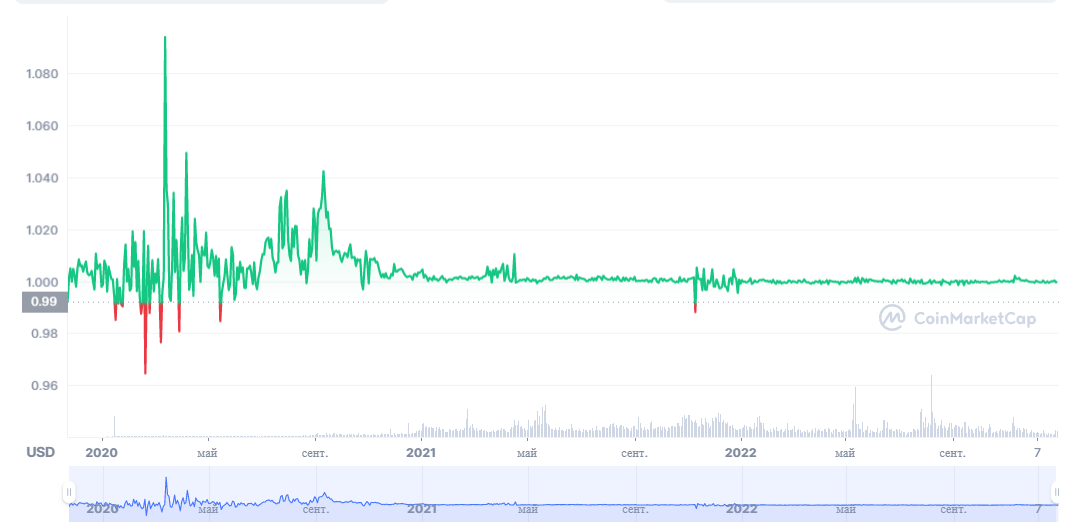

Стейблкоин DAI запущен в декабре 2017 года, и эти пять лет цена монеты почти всегда находилась на уровне $1. Существенное отклонение зафиксировано только весной 2020 года, когда на улице бушевала пандемия, а хакеры заспамили сеть Ethereum и скупили аукционы CDP за бесценок. Тогда злоумышленники заработали $8 млрд.

Колебания курса DAI в период с начала 2022 года по текущее время. Источник — Coinmarketcap

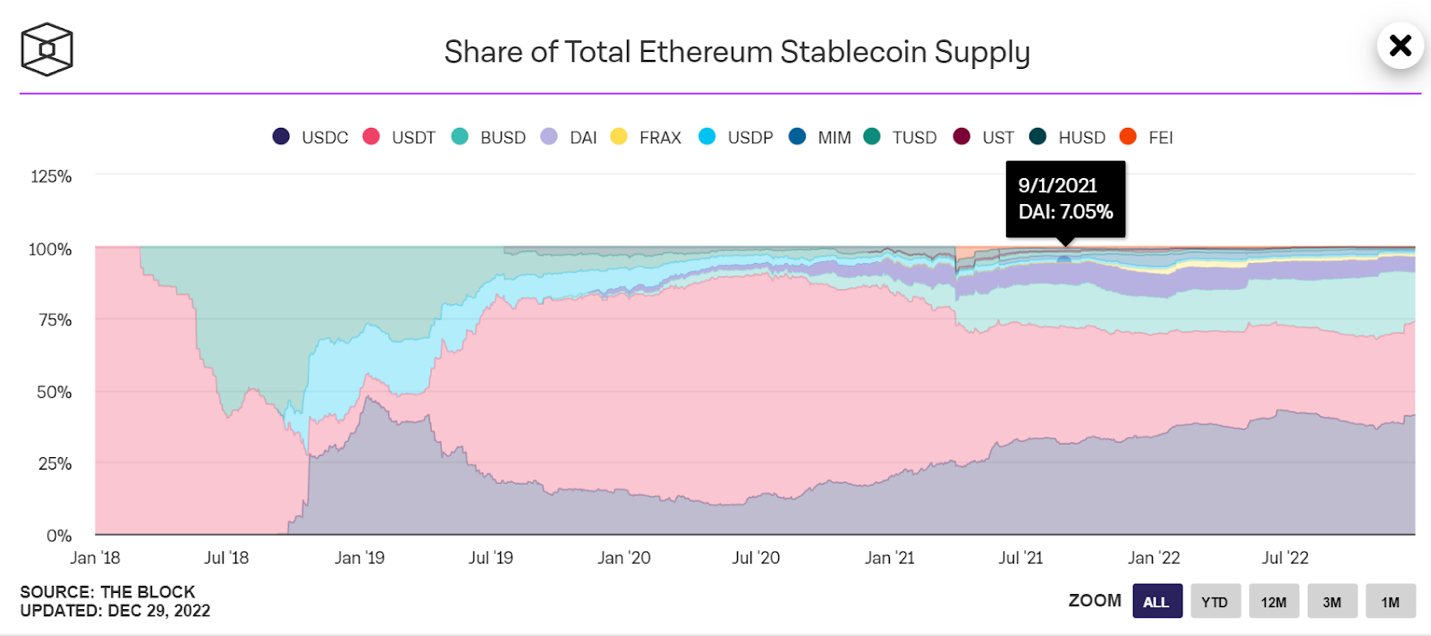

Капитализация DAI сегодня составляет $5,775 млрд, общая сумма залогового обеспечения — $7,172 млрд ($4,49 млрд — это ETH). Стейблкоин занимает 14 место по уровню рыночной капитализации среди всех валют и 5 ― среди стейблкоинов. При этом DAI является абсолютным лидером среди алгоритмических стейблкоинов.

Доля DAI на рынке стейблкоинов — 5%. Источник — theblock

Эффективность алгоритмов MakerDAO

Несмотря на голоса критиков, сомневающихся в эффективности MakerDAO, курс алгоритмического стейблкоина DAI оставался относительно стабильным даже в моменты сильного одномоментного колебания рынка. Да, отклонения от эталона в $1 были, но они не превышали $0,08, а затем котировки DAI быстро возвращались в норму.

Реакция алгоритма DAI на колебания рынка. Источник — TradingView

Перспективы MakerDAO и DAI

MakerDAO и DAI прошли долгий путь с момента создания, делом доказав состоятельность своего протокола и концепции. И в обозримом будущем платформа, скорее всего, продолжит развивать фирменную инфраструктуру, расширять варианты использования и экономические утилиты. И, возможно, даже окажется в авангарде Finance 2.0.

Источники: MakerDao.com, Oasis.app, CoinDesk, Forklog, CoinTelegraph, TradingView, The Block, CoinGecko, CoinMarketCap

Подпишись на наш телеграм канал

только самое важное и интересное