Время прочтения - 7 мин.

Многие аналитики с переменным успехом используют технический анализ для прогнозирования ценообразования на крипторынке. Мы рассмотрим достаточно редкий и малоизвестный паттерн технического анализа, который практически идеально описывает динамику курса BTC за последний год. Такой подход позволит сформулировать практические выводы для трейдеров и инвесторов.

Паттерн «3 вершины и куполообразный дом»

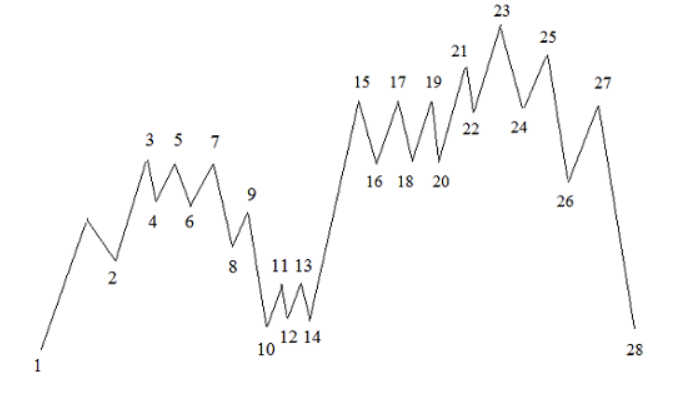

В большинстве книг и пособий по трейдингу вообще не упоминается такой паттерн технического анализа, как «3 вершины и куполообразный дом». Вероятная причина — его крайне сложная структура и теоретически проблематичное применение на практике. Тем не менее такое мнение ошибочно, и успешное обнаружение данного паттерна на ранних стадиях может позволить инвесторам выбрать оптимальные моменты для покупки и особенно продажи BTC. Данный паттерн был впервые обнародован трейдером и создателем нескольких торговых систем Джорджом Линдси в 1971 году на основе изучения истории фондового рынка США за несколько предыдущих десятилетий. Линдси выделил несколько случаев проявления найденной закономерности и детально описал, что из себя представляет «3 вершины и куполообразный дом». Теоретическое представление паттерна отражено на Рис. 1.

Рис. 1. Паттерн «3 вершины и куполообразный дом». Источник — TradersDayTrading

Паттерн начинается с довольно стремительной фазы роста — 1, за ней следует незначительная коррекция — 2, которая только подтверждает восходящий импульс. Далее рынок достигает локального максимума, который подтверждается сразу тремя точками: 3, 5 и 7. В соответствии с моделью, они должны располагаться примерно на одном уровне. Далее следует коррекция в район посередине между точками 1 и 2, где достигается консолидация и боковая коррекция: отрезки 10–14. После этого следует новая резкая импульсная волна — 15, подтверждаемая и последующим движением рынка. Как итог — достигается новый максимум (точка 23) и последующая коррекция, сменяющаяся резким обвалом рынка на отрезке 28. Паттерн Линдси предполагает, что рыночная цена должна упасть до уровня точки 10.

В среде трейдеров существуют также следующие неформальные обозначения для некоторых элементов паттерна:

кластер 10–14: «подвал»;

кластер 15–20: «первый этаж»;

кластер 21–25: «крыша»;

кластер 26–28: «спуск».

«3 вершины и куполообразный дом»: экономический смысл

Перед применением данного паттерна к динамике цены биткоина за последний год, важно определить его общий экономический смысл. В техническом анализе «двойная вершина» — а тем более «тройная вершина» — сильный сигнал разворота рынка. Иными словами, рынок уже достиг своего максимума и формируется сильный уровень сопротивления, приводящий к неизбежной коррекции. Но, в отличие от большинства таких разворотов, в данном случае вмешивается дополнительный фактор роста, создающий новый импульс подъема на рынке, который только фактически начал переходить к коррекции. Как правило, внешние регуляторные и макроэкономические факторы вмешиваются в обычную динамику рынка и приводят к нетипичному движению цены. Начинается формирование «куполообразного дома», состоящего из нескольких восходящих волн. В результате рынок достигает нового максимума, превышающего предыдущий пик. На этом этапе фундаментальные факторы начинают преобладать, приводя к достаточно стремительному снижению до уровня основания «куполообразного дома». Таким образом завершается коррекция рынка, отложенная внешними влияниями на более раннем этапе.

Применение паттерна к рынку биткоина

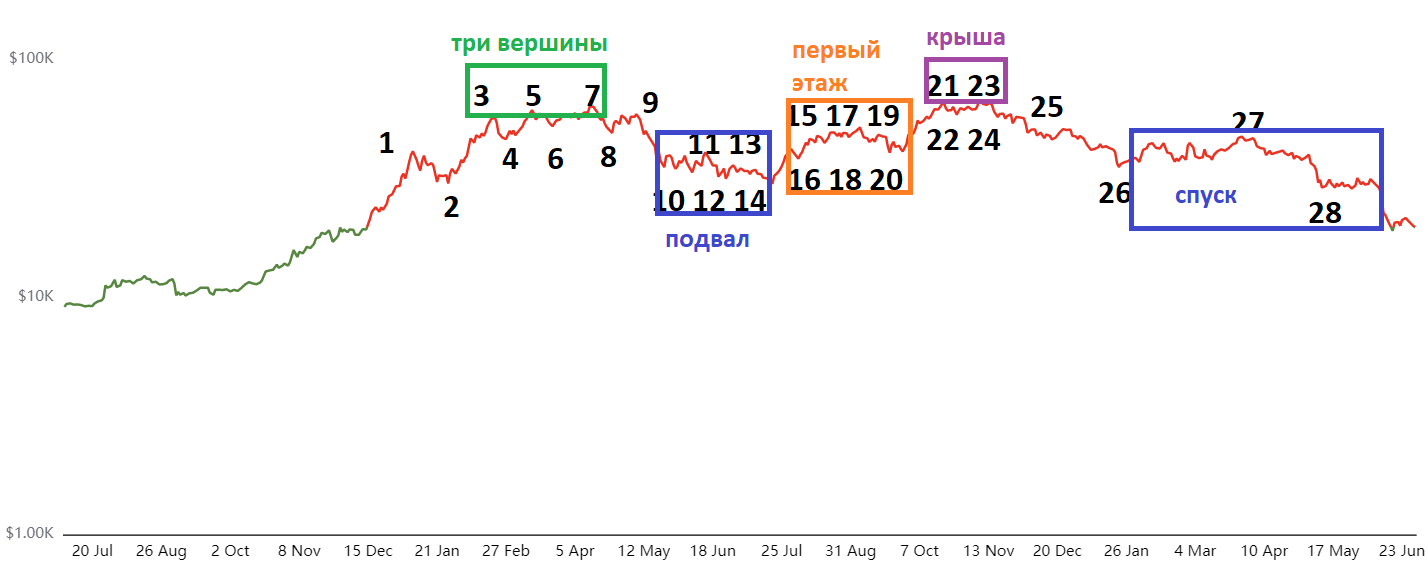

Возьмем период времени с конца 2020 года и до первой половины 2022 года и разметим его в соответствие с паттерном «3 вершины и куполообразный дом» (Рис. 2).

Рис. 2. Паттерн «3 вершины и куполообразный дом» на рынке биткоина (2020–2022 гг.). Источник — CoinGlass; разметка автора

Биткоин начал стремительный рост в конце 2020 года, а уже в апреле наблюдались «три вершины» из модели Джорджа Линдси: на тот момент цена BTC достигла около $65 000. В мае – июне наблюдалась коррекция со снижением стоимости главной криптовалюты в район $30 000. Данная коррекция, вероятно, продолжалась бы и дальше, если бы не ряд стимулирующих мер, принятых правительством США с целью выхода из кризиса, вызванного пандемией. Активная политика «дешевых денег» и низкие процентные ставки предоставили инвесторам максимальный доступ к дешевым кредитным ресурсам, что позволило им пересмотреть свое отношение к риску и активно вкладывать в криптовалюты, акции и другие высокорисковые и, как ожидалось, высокодоходные активы. Примерно в середине 2021 года наблюдался перелом тенденции и, вместо типичной для BTC коррекции, был сформирован «первый этаж куполообразного дома», создавший условия для дальнейшего роста стоимости главной криптовалюты.

Читать также

Что такое эффект Линди?

Что такое регенеративные финансы (ReFi)?

Что делать на крипторынке со $100: 10 советов

ТОП-10 аирдропов в 2024: как их получить

НЕДОмарафоны: реально ли заработать с $10 до $10 000 по сигналам?

Индекс страха и жадности: что нужно знать

Криптовалюта: что это и как на ней заработать

Лучший таймфрейм для начинающего трейдера

Как итог — «крыша куполообразного дома» была сформирована в ноябре 2021 года с новым максимумом в $69 000. В отличие от предыдущих случаев ATH-значений биткоина, новый пик не привел к масштабному всплеску активности и капитализации крипторынка. Вместо этого вскоре наступила коррекция и затянувшаяся рецессия. Все дело в том, что рынок уже был значительно перегрет и стимулирование экономики государством только отложило неизбежную коррекцию на рынке. Анализируемый паттерн говорит о том, что рыночная цена должна снизиться как минимум до уровня «подвала», т. е. в случае с биткоином — примерно до $30 000. На данный момент не устоял даже уровень в $20 000. Все основные прогнозы «3 вершин и куполообразного дома» полностью подтвердились и оправдались и, вероятно, можно утверждать, что именно этот паттерн технического анализа показал максимальную эффективность на протяжении последнего года.

Выводы

Можно сформулировать несколько теоретических и практических выводов, исходя из применения технического анализа к рынку биткоина.

1. Как ни странно это может показаться для большинства инвесторов, но коррекция на рынке началась еще до достижения исторического максимума в ноябре. Апрельский (2021 г.) максимум остался бы All-Time-High, если бы не стимулирующая политика ФРС и резкий рост государственных расходов в период пандемии. Примечательно, что ряд других индикаторов также демонстрирует реальные пиковые значения в апреле, а не ноябре 2021 года.

Рис. 3. Мультипликатор Пуэлла также подтверждает достижение пика рынка в марте – апреле, а не в ноябре 2021 года. Источник — CoinGlass

2. Хотя паттерн «3 вершины и куполообразный дом» не формулирует точных предсказаний о продолжительности спада и медвежьего рынка, можно предположить, что текущая «криптозима» будет сравнительно затяжной. Главная причина — длительный перегрев крипторынка (около полугода) в результате политики «дешевых денег». Соответственно, несколько дополнительных месяцев может также потребоваться для компенсации такого влияния. Более того, текущие сдерживающие регуляторные решения (особенно резкое повышение процентных ставок) приводят к дефициту дешевых кредитных ресурсов, а значит, и к обновлению локальных минимумов.

3. Для долгосрочных инвесторов целесообразным может быть переход к активному аккумулированию BTC в период «криптозимы». В связи с резким изменением кредитно-денежной политики, медвежье давление оказалось значительным, оно и привело к полной капитуляции многих трейдеров и лендинговых протоколов. Хотя некоторое дальнейшее снижение рынка возможно, данный уровень цен выглядит привлекательным как с позиций технического, так и фундаментального анализа.

Источники: TradersDayTrading, CoinGlass, TradingView, AltcoinTalk

Подпишись на наш телеграм канал

только самое важное и интересное