Время прочтения - 8 мин.

Американские фондовые индексы, похоже, не просто отвоевали позиции, утраченные по итогам катастрофического мартовского обвала, а активно рвутся к новым историческим максимумам. И пока традиционная экономика все еще оправляется от спровоцированного COVID-19 спада, ее цифровой сегмент плавно уходит в отрыв.

Наблюдая за слишком быстрым восстановлением множества ЦБ, особо консервативные трейдеры переходят в режим паузы. Но текущим возрождением рынка грех не воспользоваться, и осторожные инвесторы продолжают пополнять портфель наиболее ликвидными и перспективными активами. По мнению американских экспертов, в сентябрьский перечень кандидатов на звание «акции месяца» однозначно входят ценные бумаги трех представителей индустрии высоких технологий — Anaplan (NYSE:PLAN), Intel (NASDAQ:INTC) и Super Micro Computer (NASDAQ:SMCI).

ANAPLAN

Летние месяцы пандемии послужили толчком к росту стоимости акций многих технологических гигантов, вот только перспективы безоблачного будущего просматриваются далеко не у всех представителей передовой отрасли. Сталкиваясь с неизменным дефицитом средств, корпоративные заказчики IT-услуг вынуждены были определяться — какой сервис жизненно необходим «здесь и сейчас», а какие предложения лучше отложить на будущее.

По словам инсайдеров, часть сделок Anaplan, запланированная на первое полугодие 2020 года, попала в «отложенную» категорию. Соответственно, руководство компании, специализирующейся на «облачном» программном обеспечении, опубликовало консервативный прогноз резкого замедления темпов роста — с 37% в первом квартале до 22% во втором квартале.

Но фактические результаты оказались значительно лучше: в минувшем квартале общая выручка — вместо ожидаемого падения — увеличилась на 26% (причем продажи по подписке подросли на 32%) до $97,1 млн. Скорректированные операционные убытки сократились до отрицательных 9%: компактная фирма с рыночной капитализацией в $8 млрд не только функционирует подобно швейцарским часам, но и расширяет клиентскую базу. Логичным шагом стал пересмотр прогноза на год — минимум 22% роста. Любопытно, что одним из факторов успеха аналитики называют отличный дебют Anaplan в качестве публичной компании после состоявшегося в 2019 году IPO.

Да, траектория роста замедлилась в сравнении с прошлым годом, но Anaplan продолжает привлекать новых клиентов, а предприятия, уже подписанные на услуги компании, добавляют новых пользователей.

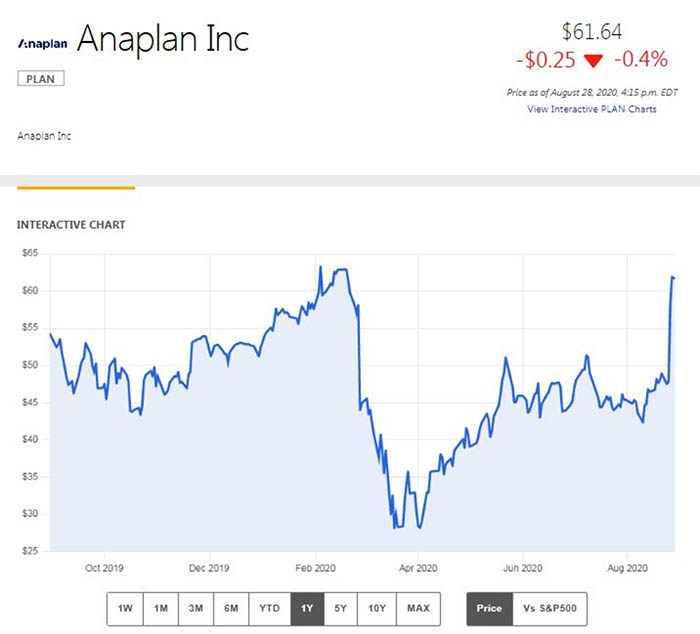

Мир только пытается упорядочить созданный пандемией хаос, и возможность обеспечивать сотрудников стабильным и надежным доступом к цифровым данным — особенно с учетом повального перехода на удаленный формат работы — сегодня максимально востребована и важна. И популярность «облачной» платформы планирования от Anaplan растет по мере выхода бизнеса из режима «подсчета убытков». Стоимость акций компании плавно подбирается к историческим максимумам, достигнутым в начале 2020 года, а прогнозы на будущее пересмотрены в лучшую сторону — с хорошим запасом.

Конечно, приобретать ценные бумаги Anaplan с максимальной выгодой следовало еще на апрельском «дне», но потенциал очевиден и в сентябре. Сервис от стабильной компании, разрабатывающей оригинальное и надежное «облачное» ПО, ориентированное исключительно на нужды клиента, будет пользоваться устойчивым спросом у бизнеса, ведущего поиск решений, объединяющих разрозненные группы сотрудников в единую команду.

В тесной «песочнице» индустрии планирования Anaplan действительно ведет конкурентную борьбу с такими тяжеловесами отрасли, как Oracle, SAP и IBM, но за плечами руководителей компании многолетний и успешный опыт работы с «облачными» технологиями. Что касается опасений по поводу несколько завышенной стоимости акций, такая ситуация типична для технологических компаний с мощным потенциалом быстрого роста. И Anaplan несомненно входит в их число.

INTEL

Гигант полупроводниковой индустрии с рыночной капитализацией $214 млрд — Intel — переживает откровенно непростые времена. Корпорации приходится не только противостоять экономическим последствиям COVID-19, но и бороться за должную функциональность фирменного производственного потенциала нового поколения.

В сложившейся ситуации перед главным конкурентом ведущего создателя чипов — компанией Advanced Micro Devices — открываются захватывающие дух перспективы. У AMD, на первый взгляд, есть реальный шанс «откусить» долю Intel сразу в трех нишах процессоров — для серверов, настольных ПК и ноутбуков. И действительно, за три летних месяца акции Intel упали на 22%, а ценные бумаги AMD взлетели на 64%.

Но, вопреки заявлениям хейтеров, это вовсе не конец легендарного пути Intel. Компания вносит финальные штрихи в чрезвычайно перспективный процесс производства процессоров по технологии 7 нм, что позволит превзойти производительность существующей 10-нм платформы на 20%. И это реально огромный шаг вперед. Более того, Intel активно осваивает принципиально инновационные рынки — например, виртуализации 5G-систем и комплексных решений для беспилотных автомобилей.

Но важнее всего, пожалуй, принятое советом директоров Intel решение о возобновлении ранее приостановленной программы обратного выкупа акций на $10 млрд. Оно свидетельствует о полной уверенности собственников в верности выбранной стратегии. В Intel считают лучшей инвестицией приобретение собственных ЦБ, и с этим сложно не согласиться.

Не так уж часто выпадает шанс приобрести ценные бумаги подлинной легенды индустрии в момент ее временных сложностей — в нашем случае, в те дни, когда реальная доходность акций занижена в 9 раз, а на горизонте четко просматривается возвращение к тренду устойчивого роста. Именно такие возможности в сентябре и обеспечат акции Intel.

SUPER MICRO COMPUTER

Отвлечемся от темы бурного роста акций лидеров рынка высоких технологий. Проанализируем заманчивый сентябрьский потенциал одной из компаний второго эшелона этой перспективной индустрии. Речь о Super Micro Computer.

SMC — компания с рыночной капитализацией в $1,3 млрд, выпускающая серверы и системы хранения данных, пользующиеся устойчивым спросом по всему миру. Конечно, это не флагман отрасли с невероятно высокими показателями роста. Тем не менее, в ближайшие годы спрос на продукцию Super Micro будет оставаться устойчивым и предсказуемым, поскольку мир нуждается в продвинутых индивидуально настраиваемых серверах и «облачных» решениях, системах искусственного интеллекта и компонентах сети 5G. Все это и обеспечивает Super Micro Computer.

В основе выдающейся жизнеспособности бренда — чрезвычайно широкая география клиентской базы и устойчивая прибыльность операционной деятельности. В 2019 году у компании насчитывалось свыше 850 прямых клиентов, и еще несколько тысяч сотрудничали с SMC через перепродавцов. Мало того, с момента основания в 1993 году в отчетности фирмы вы не найдете ни одного убыточного года. И вот еще один бонус – в Super Micro особое внимание уделяют «зеленым» решениям по повышению энергетической эффективности систем хранения данных, что позволяет клиентам экономить средства.

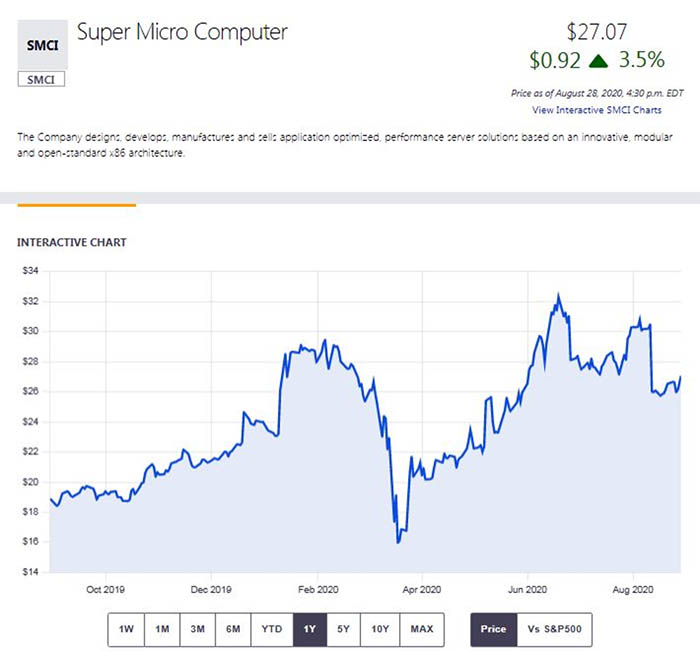

Чем же привлекательны акции Super Micro именно в сентябре? Все просто. Несмотря на мощное восстановление позиций после мартовского спада, ценные бумаги SMC все еще оцениваются ниже недавних максимумов — примерно на 20%. По мнению ряда аналитиков, руководство Super Micro Computer проявило «мягкость» и недавно добровольно взяло на себя единовременные расходы по корректировке бухгалтерского скандала 2017 года. Этот факт, скорее всего, и ослабил интерес некоторых инвесторов.

Но у внеплановых затрат есть и весомый позитив: закрыв проблемы с отчетностью и оставив их в прошлом, компания уверенно идет вперед. Недавно Super Micro объявила о программе выкупа собственных акций на $30 млн, чего ранее никогда не предпринимала. На балансе Super Micro Computer около $200 млн чистых средств — это прибыльное предприятие, однозначно имеющее возможность выкупать свои ценные бумаги.

Но и это не все. Сегодня акции явно недооценены — они торгуются с коэффициентом P/E (соотношение рыночной стоимости ЦБ к годовой прибыли от ЦБ) 16,3. Да, в прибыль заложены и упомянутые разовые расходы по приведению финансовой отчетности в порядок. Но, даже исходя из скорректированного чистого годового дохода в $2,95 на акцию, минимальный P/E ценных бумаг Super Micro — 8,8. С учетом оценочной стоимости предприятия (и даже без учета свободных $200 млн на счетах), цена акций компании сегодня явно занижена.

Технологические тренды грядущего десятилетия требуют изобилия инновационных серверных решений и новых систем хранения данных. Акции SMC — на фоне выгодного сочетания оценочной стоимости Super Micro с мощными попутными ветрами — в первые дни сентября выглядят чрезвычайно привлекательными (особенно в сравнении с ЦБ остальных представителей сектора высоких технологий).

Дисклеймер. Инвестирование в любые финансовые активы сопряжено с риском потери капитала. Ничто в настоящем тексте не может считаться инвестиционной рекомендацией или предложением покупать/продавать какие-либо финансовые инструменты. За все свои действия на фондовом рынке каждый инвестор несет всю полноту ответственности самостоятельно.

Подпишись на наш телеграм канал

только самое важное и интересное