Время прочтения - 13 мин.

Детские банковские карты: за и против

Пока американские папы и мамы активно откладывают детям на колледж, российские и украинские банки решили переложить ответственный труд управления капиталом прямиком на плечи самих школьников. Пусть на крупные приобретения накопить получится не у всех, но хотя бы новый iPhone или первый набор косметики купить чадо сможет самостоятельно. Теоретически, конечно.

Ладно-ладно, не будем присваивать себе создание западного тренда — впервые детские банковские карты все же появились в США. И спектр их возможностей гораздо шире, чем вы думаете. Все о банкинге для юных граждан — в нашем новом материале. Читайте обзор тенденций, интересных решений и, конечно же, ищите ответ на вопрос «А будет ли следующее поколение финансово грамотным и ответственным уже с пеленок?»

Откуда родом идея «банков для детей»

Начнем с неожиданного. 5 из 9 вариантов поисковых запросов, любезно предложенных Google в ответ на введенное словосочетание «bank cards», так или иначе связаны с сектором банковских услуг для… несовершеннолетних клиентов. Речь, правда, об англоязычном сегменте. Русская выдача «подсказывает» всего один вариант — «банковские карты для детей».

Перейдем к практике. Наверняка у каждого из нас был момент, когда мы корили себя за опрометчивые траты или необдуманные инвестиции, осознавая всю остроту нехватки правильных финансовых привычек. Многие миллионеры и аналитики (вспомним того же Роберта Кийосаки) считают, что формирование корректного отношения к деньгам — самый важный скилл ребенка. Он может стать залогом успешной жизни, структурного подхода к ведению бюджета и формирования долгосрочных накоплений.

Считаете, что еженедельной выдачи карманных денег наличными вполне достаточно? А вот и нет! Даже известные всем (и многими отчаянно критикуемые) методы финансового воспитания детей американских миллиардеров, где за выполнение дел по хозяйству ребенку выделяется та или иная сумма, в 21 веке уверенно переходят в цифровое пространство.

Почему так? Тут есть два основных аспекта.

- Денег нужно больше

Если в младших классах список расходов малыша ограничивался батончиком Snickers и соком, подростковый возраст требует более значительных трат. Это и обеды во время экскурсий, это и парки развлечений с друзьями, это и выбор подарков. Если позволять ребенку носить в кармане $10-20 еще «OK», то давать ему более крупные суммы наличными — не самая лучшая идея.

- Без банковской карты сегодня никуда

Да, в нашем консервативном обществе все еще присутствует определенное количество бабушек на рынках, искренне удивляющихся предложению оплатить что-то «кредиткой». Однако на Западе все ровным счетом наоборот — идея оплатить кофе, а тем более крупные покупки наличными будет встречена с некоторым непониманием: то ли этот человек зарабатывает деньги «необлагаемым налогами путем», то ли он просто находится здесь нелегально.

Тенденция перехода на все электронное в серьезном финансовом мире уже вынуждает аналитиков выдвигать ранее немыслимые предположения — например, о вероятности исчезновения банкоматов с улиц крупных городов. Подробнее — в нашей статье КоронаChange #5. Выбрасываем наличные?

Все это приводит к тому, что подростку — уже с 12-14 лет — нужна учетная запись в банке, позволяющая ему совершать покупки с помощью дебетовой карты. А некоторые аналитики и вовсе намекают — мощь покупательной способности детей, помноженная на родительские капиталы, величина поистине огромная.

Зачем детям финтех — 6 причин

Поросших мхом термин «молодежная экономика» сегодняохватывает принципиально новую категорию детей и подростков — обычно их принято именовать поколением Z и поколением Альфа. Взрослые аналитики с некоторой опаской говорят о том, что этим людям присущи следующие черты.

- Доступ — новая форма потребления

Для подрастающего поколения потребление подразумевает доступ к продукту, но не обязательно владение им. «Продуктом» теперь считаются и услуги, а они, в свою очередь, связывают потребителей.

- Потребление становится средством самовыражения

И теперь намерение соответствовать нормам своей группы уже не входит в число определяющих целей покупки. Дети и подростки сегодня стремятся к собственной неповторимости.

- Молодые потребители все чаще ожидают от брендов «наличия позиции».

Они хотят покупать вещи именно тех марок, чьи создатели разделяют их мировоззрение, понимают и говорят об их проблемах, не боятся разрывать шаблонные представления и мифы.

Что в том для банков…

… и почему эта ниша – не для всех

Впервые концепция «связать воедино родительские деньги и детские покупки» появилась на свет в 2013 году. Тогда французской финансовой компанией N26 было создано приложение под названием Papayer, позволявшее родителям отслеживать платежи отпрысков. И хотя впоследствии основатели повторно использовали основную часть Papayer для создания более успешного продукта, попытка #1 с треском провалилась.

Вот, однако, список преимуществ вхождения в эту привлекательную сферу для больших и не очень финансовых организаций.

- У них до неприличия много денег…

Как мы упомянули выше, покупательная способность молодежи невероятно высока. Согласно FinTech Futures, поколение Z (5-25 лет) сегодня — это 30% населения планету, а к концу следующего десятилетия эти люди составят треть глобальной потребительской аудитории. Их покупательная способность уже просто неисчерпаема – одна часть уже самостоятельно расходует свои зарплаты/стипендии/карманные деньги, вторая часть – пока остается конечным пользователем покупок родителей. Общая покупательная способность поколения Z сегодня оценивается в $3,4 трлн.

- За ними — будущее

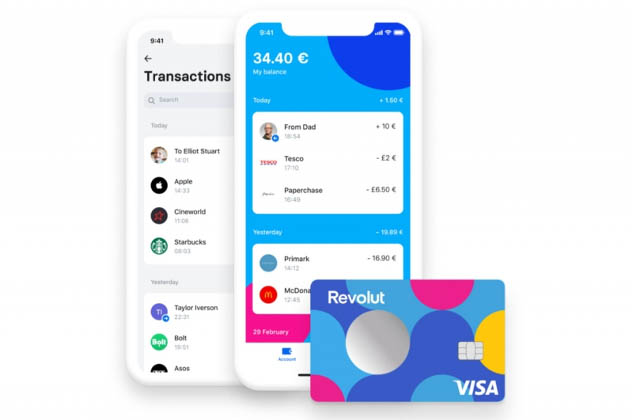

В большинстве стран подростки не смогут открыть банковский счет до совершеннолетия. Однако варианты совместных с родителями счетов таки присутствуют во многих государствах. Отличный пример стратегии удержания клиента — сервис Revolut. Недавно компания запустила Revolut Junior — специальный формат банкинга для детей с ограниченными возможностями. Важный и ценный момент: при достижении пользователями 18 лет сервис автоматически расширяет функционал приложений до стандартного набора «взрослых» опций.

Ключ к успеху — монетизация

Поиск правильной бизнес-модели и баланса между формированием ценности как для конечных пользователей, так и для их родителей — процесс, конечно, сложный… но потенциально очень прибыльный. Если маркетинг компании нацелен именно на родителей, более логичным решением станет абонентская плата. А вот с молодежью возможностей гораздо больше. Тут и перекрестные продажи, и партнерство с брендами (например, Uber и Kard), и активная работа с комьюнити.

Но есть у банков и свои сложности, причем преодоление многих из них для серьезных дядечек часто оказывается практически непосильной задачей. Возможно, именно поэтому в команде финансового приложения для подростков Kard можно встретить несколько сотрудников возрастом всего 18-19 лет. И это прекрасно!

- Неразрывная связь онлайна с офлайном

Такой очевидный для многих молодых людей принцип подразумевает серьезные вызовы для банков. Поколение Z выросло в эпоху цифровых технологий и уже не представляет жизни без них. Даже самый «старый2 представитель этого поколения появился на свет после создания онлайн-империи Amazon.

Что это значит? Потребители поколения Z выбирают вовсе не банк — а то банковское приложение для смартфона, которое им пришлось по душе. При этом наличие «багов» или отсутствие необходимо функционала стремительно отправит его в «удаленные программы». Никаких вековых традиций, никаких «личных банкиров» и никакого «лучшего кофе» при визите в «свое отделение» — ни в чем из перечисленного это поколение не нуждается.

- Стратегия двойного приобретения

Детская аудитория предполагает интересный расклад: пользуеся услугами и товарами ребятня, а вот оплачивают все их заказы как раз родители. У каждого из них есть определенные ожидания в отношении цифрового банкинга, и угодить обеим группам бывает очень сложно.

- Конфиденциальность превыше всего

Если цель открытия банковского счета для своего чада у многих состоит лишь в возможности проследить за его расходами, то конфиденциальность — это ключевая ценность поколения Z. Молодые люди не хотят, чтобы за ними следили.

Что это значит? Банкам приходится балансировать между формированием опции «проконтролировать» для родителей и необходимостью оставаться при этом надежным и верным другом для малыша или подростка.

Интересные инициативы: мир и СНГ

Банковские продукты, ориентированные на детей и подростков, условно можно разделить на те, в фокусе которых — сами юные клиенты, и те, что обеспечивают больше преимуществ именно для их родителей. Приложения могут удовлетворять самые разные цели.

- Краткосрочные (платежи и трансферы). Из наиболее интересных примеров: Xaalys, Current, Walrus, Pixpay, детская версия Revolut.

- Среднесрочные (заработок и сохранение капитала). А вот в этой нише пока явно свободно, и компаний тут поменьше: Pigzbe, Gohenry и Jassby.

Интересно, что сервис Pigzbe даже имеет собственную цифровую валюту под названием Wollo. Фирменный аппаратный кошелек позволяет детям собирать и хранить токены, а в приложение встроены игры о сбережениях и расходах.

Есть подобный вариант — правда, без собственной валюты — и у польского банка Pekao. Он запустил приложение PeoPay Kids, помогающее детям экономить и учиться распоряжаться своими средствами. Сервис поможет накопить определенную сумму, совершать денежные переводы и пополнять мобильный счет. При этом родители (для многих это минус) обязаны утвердить каждую транзакцию.

- Долгосрочные (инвестиционные платформы). Из западных вариантов в этой нише представлен только Petit Placement.

- Коучинг и обучение. Подобные приложения дают детям возможность обучаться чему-то новому, получая при этом навыки обращения с деньгами. Примеров масса — Moneythink, Start-up kids, Teen VC, Lemonade Day.

Так, Teen VC — это бесплатная платформа цифрового образования, где подростки со всего мира могут познакомиться с принципами венчурного капитала и предпринимательства. Платформа создана лондонской венчурной компанией Augmentum Fintech.

А что у нас?

Среди инициатив отечественных финансовых учреждений лидируют разнообразные карты — от Сбербанка, Почта Банка, Тинькофф Банка и Райффайзенбанка.

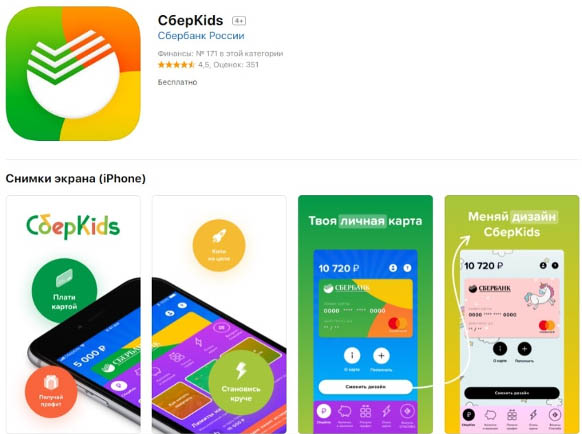

В Сбербанке подросток старше 14 лет вправе получить «Молодежную карту», открывающую ему доступ к мобильному приложению банка. А для детей от 6 до 13 лет функционирует специальное приложение СберKids, с помощью которого родители могут выпустить ребенку первую карту, моментально переводить ему деньги и контролировать расходы.

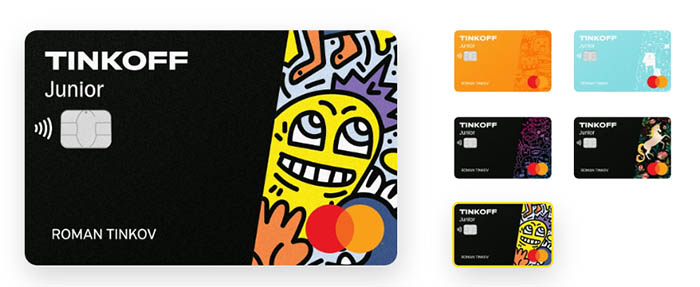

А вот приложение от Тинькофф — Tinkoff Junior. Оно запущено в октябре 2018 года и предназначено для детей и подростков 7-18 лет. Junior не только дублирует весь функционал «взрослого» аналога, но и предлагает уникальные опции. Так, у юного пользователя есть возможность менять оформление, выполнять задания от родителей и получать за это деньги, а также смотреть специально адаптированный для тинеджейров контент в Tinkoff Stories, рекомендации по использованию банковских продуктов, афиши кинотеатров и других лайфстайл-событий.

«Мы надеемся, что юные клиенты высоко оценят возможности нашего мобильного приложения Tinkoff Junior, останутся участниками экосистемы «Тинькофф» и, достигнув совершеннолетия, продолжат пользоваться другими нашими решениями — от «Тинькофф Инвестиций» до «Тинькофф Мобайл», — рассказывает Анна Михина., руководитель отдела развития мобильных приложений Тинькофф Банка.

Банк для детей: скорее вред, чем польза?

Хотя идея обучения подрастающего поколения ответственному отношению к деньгам звучит замечательно, есть у нее и определенные минусы. Некоторые сравнивают предоставление ребенку возможности иметь собственную банковскую карту с передачей ему родительского авто. Если все пойдет хорошо, такое решение подарит ему огромный опыт — но, если к ответственности чадо не готово, все может обернуться подлинной катастрофой.

Самый вящий страх – излишняя расточительность подростков – утрачивает актуальность благодаря широкому спектру приложений со всевозможными ограничениями. Родители сами могут определять, какая сумма окажется в распоряжении у ребенка, что было бы проблематично в случае с полной передачей их кредитных карт в его распоряжение.

Последнее, тем не менее, имеет преимущество, недоступное большинству банковских приложении для детей. И это – формирование кредитной истории, которая существенно облегчает взрослую жизнь и дает возможность впоследствии совершать крупные покупки даже в юном возрасте.

Возникает выбор: либо приобщать ребенка к эфемерной концепции финансовой грамотности с помощью приложений, которые при этом никак не влияют на его имидж в глазах банков, либо давать ему доступ к своим личным картам с риском когда-нибудь недосчитаться пары-тройки тысяч долларов.

Вероятно, ключ к решению проблемы следует искать в партнерствах и интеграциях между традиционными банковскими компаниями и финтех-стартапами. Возможно, когда-то и криптовалюты внесут немалую лепту в развитие этих процессов.

Финансовая осознанность нового уровня?

Правда ли то, что поколение Z и поколение альфа относятся к деньгам совершенно не так, как люди в возрасте 30+? Ответить на этот вопрос пока сложно. Очевидно одно — растущие в век высоких технологий малыши не просто учатся заказывать все, что угодно в три клика — у них уже мгновенный доступ к самым прогрессивным инструментам управления любыми ресурсами: от времени и капитала до карьерных перспектив и круга друзей. Вероятно, именно эти пока еще юные люди уже совсем скоро изменят жизнь — какой мы ее знаем и представляем — до неузнаваемости…

Источники: fintechfutures, parram.substack.com, sberometer, nytimes, thebalance, moneyunder30, business.time.com

Подпишись на наш телеграм канал

только самое важное и интересное